日々、多くの会社様より経理・労務を中心としたバックオフィス業務のご相談をいただいております。

こうした経験をもとに、バックオフィス業務の改善に役立てて行けるような情報を発信してまいります!

令和6年からはどう変わる!?令和6年度税制改正大綱について私見を交えて解説!

税制改正大綱とは?

税制改正大綱とは、翌年度以降の増税や減税などの新しい税制措置の内容や検討事項をまとめた文書のことであり、例年秋から冬にかけて自民・公明両党のそれぞれの税制調査会が議論を重ね、 与党として12月にまとめるのが恒例の流れとなっているものをいいます。

政府はこの税制改正大綱をもとに税制改正法案を作成し、翌年1月召集の通常国会で提出・議論審議され法案として世に出されます。

つまり、この税制改正大綱はこれからの税制がどのようになっていくのかを判断するための材料として使うことができ、翌年にはどのような増税・減税があるのかを予測することができることになります。

そこで今回は、令和6年度の税制改正大綱から私の私見で中小企業者にとって重要なものをいくつかピックアップして意見を述べていこうと思っている。

ただし、現時点では大綱としてまとめられているにすぎず、実際に成立するのは国会での審議が通ったあととなるので、 実現しないものや内容が変わる可能性があります。

実際に決まったものについては、改めてその時に詳しく解説をしようと思います。

令和6年度の税制改正大綱の全文をみたい方は、下記に自由民主党が発表しているものと、総務省が発表しているものを載せておくので、是非読んでみてもらえればと思います。

自由民主党⇒https://storage2.jimin.jp/pdf/news/policy/207233_1.pdf

総務省⇒https://www.soumu.go.jp/main_content/000919575.pdf

令和6年度税制改正大綱の大枠

令和6年度の税制改正大綱の大枠としては、自由民主党の税制改正大綱を基に考察すると主に7つの枠組みから構成されていると考えられる。

➀構造的な賃上げの実現

賃上げについては昨今の物価高の影響などから常に言われている内容でもあると思われますが、

令和6年度では主に、

⑴所得税・住民税の低額減税

⑵賃上げ税制の強化

の2つがあります。

②生産性向上・供給力強化に向けた国内投資の促進

これも労働者不足が進行している昨今の状況から毎年の様にあげられている枠組みであり、令和6年度もいくつかの税制について解説されているが、特定の企業が対象となるものが多く中小零細企業には関りが薄いものが多いため今回は説明を端折る。

③経済社会の構造変化を踏まえた税制の見直し

昨今の社会情勢の変化を踏まえて子育て支援やグローバル情勢への対応などが記されているが、

ここで重要なのは

⑴子育て世帯等に対する住宅ローン控除の拡充

⑵子育て世帯に対する生命保険料控除の拡充

の2つであると考えられる。

④地域・中小企業の活性化

こちらについても、例年記載されてくる内容であり、主に現在でも制度としてある特定機械の特別償却・税額控除制度や事業承継税制関連であるが、ほとんどが延長要件のため今回は説明をしない。

⑤円滑・適正な納税のための環境整備

これらは主に事務処理関係のため中小事業者の経営に関わるというよりは、国・地方公共団体や税務署などの事務手続き関係になるので今回は説明をしない。

⑥扶養控除等の見直し

児童手当の見直しに伴い、扶養控除の見直しが今回の税制改正大綱であがってきている。

この見直しの改正自体は令和7年度以降での改正として検討されているにすぎないが、多くの人に影響をあたえる改正になると考えられる。

主に、

⑴高校生年代の扶養控除額の見直し

⑵ひとり親控除の見直し

の2つがある。

⑦防衛力強化に係る財源確保のための税制措置

こちらは、防衛費をねん出するつための税制措置を講ずる内容となっているが、大きくは令和5年度の税制改正に則って取り組むということであるため今回は説明を端折る。

これら⑦つが令和6年度税制改正大綱の大きな枠組みとなっている。

今回はその中でも私が重要になってくるだろうと思う、

⑴所得税・住民税の定額減税

⑵賃上げ税制の強化

⑶子育て世帯等に対する住宅ローン控除の拡充

⑷子育て世帯に対する生命保険料控除の拡充

⑸高校生年代の扶養控除額の見直し

⑹ひとり親控除の見直し

⑺交際費等の損金不算入制度の拡充

の7点について 考察します。

税制改正大綱自体は、かなり多くある内容から抜粋となり本来はもっと多くの改正事項が検討されています。

今回は多くの人に関係がありそうな6点について少し詳細に考察をしていこうと思っています。

令和6年度税制改正大綱の詳細

では、前述の6つの内容について少し詳細に見ていこうと思う。

⑴所得税・個人住民税の定額減税 (個人事業主・給与所得者)

まずは、令和6年度の税制改正の中でも最も大きな影響がある低額減税である。

たびたびテレビなどでも取り上げられていたために、既に聞いたことがある方も多いのではないでしょうか。

基本的な内容としては、

〈所得税〉居住者の令和6年分の所得税額から特別控除の額(3万円)を、その者の所得税額を上限に控除する。

〈個人住民税〉納税義務者の令和6年分の所得割の額から、特別控除の額(1万円)をその者の所得割額を上限に控除する。

となっている。

ただし、所得税は令和6年度の所得税に係る合計所得金額が1,805万円以下である場合に限るため、年収(給与所得)が2,000万円以上の人については適用されないこととなっている。

個人住民税については令和5年分の合計所得金額が1,805万円以下である場合に限るため、令和5年の年収(給与所得)が2,000万円以上の人については適用されないこととなっている。

また、特別控除の額は本人分が3万円と1万円に加えて、同一生計配偶者・扶養親族(ともに合計所得金額が48万円以下の居住者に限る)1人につき3万円と1万円が加算される。

※ここでいう扶養親族には16歳未満の扶養親族も含めることに注意が必要です。

※なお、上記の扶養親族等の合計所得金額48万円以下の判定についても、所得税については令和6年度の合計所得金額、個人住民税は令和5年度の合計所得金額で判定します。

つまり、配偶者の合計所得金額が48万円以下(給与所得103万円以下)の場合には、その扶養配偶者の分と合わせて(所得税の場合3万円+3万円=6万円)控除されます。

対象者については比較的わかりやすいのだが、この制度では実際に減税されるタイミングがややこしい。

※公的年金のみの方については、若干タイミングが違いますが今回は省略します。

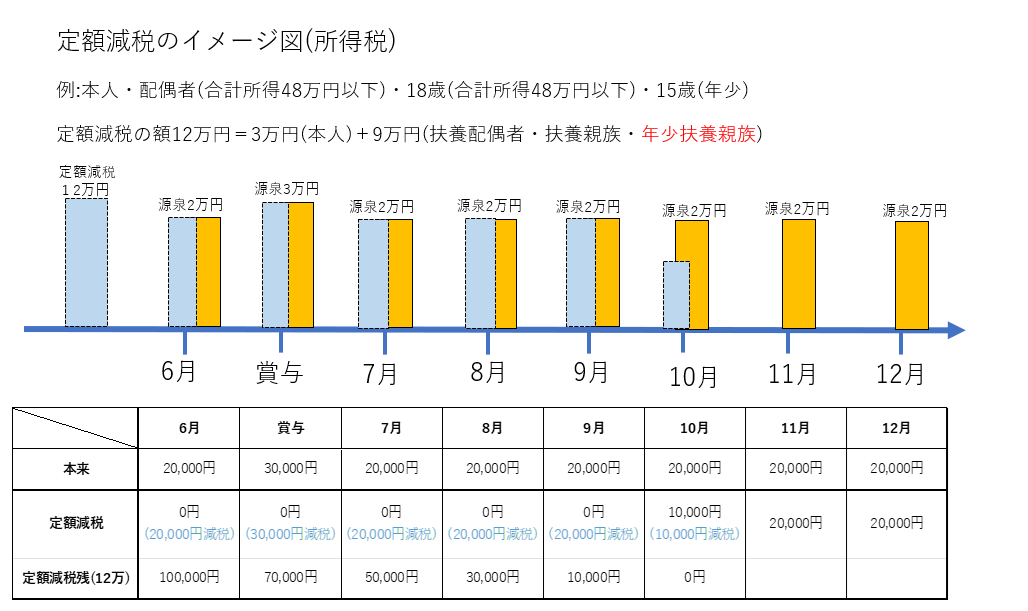

〈所得税〉

まず、所得税については、令和6年6月1日以後最初に支給される給与等(賞与を含む)の源泉徴収税額から特別控除額(3万円+α)を控除する。

なお控除しきれない部分については7月以降も順次控除するとされている。

そのため源泉徴収事務の負担が増える可能性があるため給料計算を自社で行っている事業所は事務負担が増える注意が必要かもしれません。

所得税については、令和6年6月1日以後の最初に支給される給与等の源泉徴収税額から特別控除されることになります。

実際の流れとしては下の図の様な流れとなります。

給料計算を行っている人は、各従業員の定額減税の額を計算し、各月に控除して、控除しきれない金額については翌月から控除、されに控除しきれない場合はその翌月から控除など、

定額減税の額と、あといくら控除しきれていないかを全て把握管理する必要があります。

これだけでもかなりの事務負担が増えるのではないかと予想されます。

ここで内容を思い返すと、令和6年度の所得税に係る合計所得金額が1,805万円以下の者が対象となり、+αされる扶養配偶者・親族の48万円以下の判定も令和6年度の合計所得金額で行うことになっていることに気づくのではないでしょうか?

つまり、所得税の低額減税については、まだ確定していない年の所得を基準としているため、年末調整の際に所得金額が変わってしまうと年末調整で追加徴収される可能性が高くなります。

また、所得税額を上限とされているため年間の源泉税額が少ない方(年間3万円ない方)にとっては、3万円満額の減税を受けることができない可能性もあることとなります。

逆に考えると、始めのあたりで気づけば調整ができるということでもあるのではないかと思いませんか?

例えば、給料(月額12万円前後)の方たちであれば、年間3万円の所得税額が発生しないと考えられるので、満額の恩恵を受けることができません。そこで、わざと103万円以下になるように調整して扶養配偶者や扶養親族になることも可能であります。 もしくは、年間の源泉税が3万円を超えるくらいまで稼ぐかのどちらかに振ることにより、満額の恩恵を受けることも可能となる。

この制度の欠点としては、その方の給料の金額や源泉徴収税額の金額の多寡によっては、3万円満額の定額減税の恩恵を受けることができなくなるということと、給料計算の際の源泉徴収事務の負担が増える可能性があることだと思います。

個人事業主の方達については、第1期目の予定納税の際に控除されることとなっています。

こちらについては、税務署の方で控除をした金額で納付書などが送られてくると思うので気にしなくてもいいと思われる。

〈住民税〉

続いて住民税については、6月分の特別徴収が0となり7月以降の11か月分において、特別控除後の金額を11か月で按分して徴収するということになっている。

住民税については令和5年度が合計所得などの判断時期となっているため調整は無理。

ただ、住民税については市役所などの行政が計算し納付書が各事業所に送られてくるため、事業主の事務負担は少ないと考えられます。

個人事業主の住民税については、所得税と同様に第1期目で控除される形となり控除しきれない部分については、2期目以降で控除する形となっています。

ただ住民税の控除についても所得金額の多寡によって、満額の減税を受けることができない人が出てくるのに違いはないです。

この減税の制度については、臨時的な収入も含めた合計所得金額によるため、令和5年度令和6年度に不動産などの売却や、退職所得などがあったことによる所得制限を超えた場合には適用がされないため注意が必要となる。

まだ確定したわけではないが、所得税の減税を受けるためには令和6年度の合計所得金額に注意する必要があるのではないかと考えられる。

定額減税については特設サイトが開設されています。URLを載せておきますので詳しくはそちらを参照してください。

定額減税特設サイト→https://www.nta.go.jp/users/gensen/teigakugenzei/index.htm

⑵賃上げ税制の強化 (法人・個人事業主)

続いて賃上げ税制についてです。

昨今の賃上げの影響を受けて良い方向に改正が進んでいると思います。

大企業向けと中小企業向けとありますが、今回は中小企業向けに絞って考察します。

中小企業向けの賃上げ促進税制については、大きな変更はないので、以前の賃上げ促進税制とほとんど同じと思ってもらっていいでしょう。

変更部分は、

➀控除率の上乗せの要件

②控除限度額超過額の繰越

の2点になります。

➀控除率の上乗せ要件

まず控除率の上乗せ要件加算が緩和されることになります。

従前の賃上げ税制では、教育訓練費等の増加割合が10%であったものが、増加割合が5%に減少されることになります。

5%に減少することで教育訓練費が雇用者給与等支給額の0.05%以上という要件が追加されましたが、かなり低い水準となっているのでほぼ達成されると思われます。

従前は、教育訓練費等の増加割割合が10%で控除率5%加算でしたが、

改正後は、教育訓練費等の増加割合が5%かつ、教育訓練費が雇用者給与等支給額の0.05%以上の2つの要件で控除率が5%加算されることになります。

さらに、社会情勢を鑑みて、くるみん認定・えるぼし認定を取得している場合には、控除率がさらに5%加算されます。

くるみん認定・えるぼし認定は厚生労働省が定める、子育て・女性活躍の推進などの認定となるので、このコラムでは省略します。

気になるかたは、URLを載せておきますので調べてみてください。

くるみん認定→https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/kodomo/shokuba_kosodate/kurumin/index.html

えるぼし認定→https://jsite.mhlw.go.jp/kagawa-roudoukyoku/content/contents/000952514.pdf

②控除限度超過額の繰越

そして2点目の控除限度超過額の繰越が今回の改正での大きなポイントだと思います。

従前の税制では黒字で法人税等が発生していないと賃上げ税制の恩恵を受けれなかったのが、赤字で合ってもその時の賃上げ税制の減税分を翌期以降5年間繰り越せるようになります。

この規定の適用されるのが、賃上げ税制の適用を受ける場合に限りますが、赤字であっても翌期以降に繰り越せるのが魅力だと思います。

つまり、今期が赤字と見込まれる場合でも賃上げ税制の適用を受ける範囲まで賃金を上げることで、賃上げ税制の減税分を翌期以降の黒字のときまで繰り越すことができます。

控除限度額は法人税額の20%が上限ですが、赤字の時の減税部分を繰り越すことで、黒字の時にあてることが可能になります。

そのため赤字であっても、今後黒字になる可能性が高ければ、気にせず賃上げ税制を使用することが可能となります。

賃上げ税制では、➀控除率の上乗せ要件の緩和②控除限度超過額の繰越

この2点が今回の改正での大きなポイントになると思います。

ただ、この改正の問題点は、税理士等の負担が増えるということだと思います。なぜなら赤字であっても賃上げ分の減税の繰越が行えてしまうので、毎年・毎期の集計・管理が必要となってきます。

いままでは適用がある期だけを確認して集計していればよかったものが、毎年・毎期集計をしていくら分が繰り越されるのかを把握しておくことが求められることになります。

確定申告期や決算の集中月などの時にも、すべての法人に対して賃上げ税制まで気を配らないといけなくなるので、税理士等の負担はかなり増えると思われます。

この税制改正は、法人や事業主の方にとってはとても良い改正になるかもしれませんが、実際の申告を行う税理士等からすると忙しい税制改正になるかもしれませんね。

⑶子育て世代の住宅ローン控除の拡充

この制度の対象となる方は限られてくると思われます。

住宅ローン控除は年々、対象者の範囲と対象物の範囲・金額が厳しくなってきていました。

今回は、子育て世代の方については従前の住宅ローン控除の金額を適用するという形になります。

子育て世代というのが、夫婦のどちらかが40歳未満または19歳未満の扶養親族を有する者とされています。

これらの方については、令和6年度の住宅ローン控除の限度額が令和4年・令和5年と同じ金額に据え置かれることになります。

具体的な数字でいうと、認定住宅の場合5,000万円(子育て世代以外4,500万円)・ZEH水準省エネ住宅4,500万円(子育て世代以外3,500万円)・省エネ基準適合住宅4,000万円(子育て世代以外3,000万円)となっています。

子育て世代で合っても上記に該当しない一般住宅の場合は、住宅ローン控除の対象外となりますし、中古物件についても優遇はありません。つまり新築のみが対象となります。

また、控除率についても変更・優遇はなく0.7%のままとなります。対象者の合計所得金額2,000万円以下と変わりません。

ただ、この改正の不思議なところは合計所得金額が2000万円以下の子育て世代が高額な住宅ローンを借り入れて家を建てるのか?というところにあります。

住宅ローン控除は、その年の年末残高に対して0.7%を掛けた金額税額控除されるという仕組みであるため、13年間継続して最大の税額控除を受けよう考えると、認定住宅であれば約7,000万円の住宅ローンを組まないといけないことになります。

子育て世代で合計所得が2,000万円に満たない世帯で考えると、この改正の適用を受けることができる人はかなり限られてくると思うので、あまり良い改正とは言えない気がしますね。

⑷子育て世代に対する生命保険料控除の拡充

これについては令和7年度以降での改正となる予定であるが、影響として大きいので少し説明をしようと思います。

現状の生命保険料控除については、一般生命保険料4万円・介護医療保険料4万円・個人年金4万円の合計12万円が最高限度となっています。

この一般生命保険料4万円に+2万円、最高控除額が6万円にされようとしています。

ただし、この適用を受けるのは新生命保険料のみのため、旧生命保険料について対象外となりますし、扶養親族がいる者に限られることになっています。

今すぐの改正ではないため、まだまだ検討されるとは思いますが、この制度にも欠点があります。

現状の生命保険料(新生命保険料の場合)は、前述のとおり合計12万が最高限度額になることを説明しました。

改正後の生命保険料は、一般生命保険料の最高控除額が6万円に増えるので、一般生命保険料6万円+介護医療保険料4万円+個人年金4万円の合計14万円が最高限度になると思われますが、

現時点では最高控除額12万円についての変更はないため、既に12万円に達している人にとっては効果がありませんし、扶養親族がいない場合も効果がないことになります。

なので、最高限度額に達していない人で、一般生命保険料の金額が多い人にとっては恩恵があるかもしれませんが、既に12万円に達している人には影響はない改正になると思われます。

⑸高校生年代の扶養控除の見直し

そしてもう一つ令和7年度以降での改正になると思いますが大きな影響がでるものがあります。

それが高校生年代の扶養控除の見直しです。

これは児童手当の拡充に伴って見直しが検討されている事項になります。児童手当が拡充するため扶養控除を下げようという動きになっています。

現状では所得税では38万円の扶養控除が、この改正が成立すると25万円に減少することとなっています。

この影響で考えられるのは、控除が減ることで所得税などの納付税額が増えることになるので、年末調整での還付額や確定申告での納付額に影響がでてくると思われます。

住民税では現状の33万円から12万円まで減少することとされていますので、住民税の金額が多くなることも予想されます。

児童手当でお金は貰えるけど控除額が減ってしまうので税金は多くなるという現象になることが考えられるので、 児童手当の金額は増えることになっていますが、

扶養控除の金額が減ることによって、所得税や住民税が増えることが予想されますので、児童手当の増額はほとんど意味のない増額になるかもしれませんね。

⑹ひとり親控除

高校生年代の扶養控除の見直しとは逆にひとり親控除については拡充がされます。

まず対象者の合計所得金額が500万円以下から1000万円以下に拡充されます。

さらに控除額についても35万円から38万円に、30万円から33万円にそれぞれ拡充されています。

なので、ひとり親控除の対象になる方にとっては大きなメリットになる可能性がある思われます。

※⑷⑸⑹については令和7年度以降の改正の予定であるため、今後変わる可能性もありますが、令和6年度の改正については、改正大綱の内容で国会の審議を通過すると想定されています。

⑺交際費等の損金不算入制度の拡充

交際費等の損金不算入制度は既にご存じの方も多いと思われます。

期末資本金の額が1億円以下の中小法人については、1人あたり5,000円以下の飲食費等については、会議費等で交際費に含めないことができる制度です。

今までは1人あたり5,000円以下の飲食費までの制限があったものが、物価高の影響などで1人あたり10,000円まで拡充されることになります。

交際費の損金算入限度額の800万円は変わらないため、交際費の額が大きくなる方については、交際費の損金不算入にならないように注意する必要があると思います。

この制度は2024年(令和6年4月1日)以後の適用開始とされていますので、3月31日までは従前の5,000円までなので注意が必要です。

令和6年度の税制改正で大きな影響があるのは、所得税・住民税の定額減税と賃上げ税制の2つになると思います。

ただし、これはの税制改正はあくまで大綱の段階なので、若干の変更などが生じる可能性はあります。

また、税制改正が決まり次第、順次詳細のコラムを作成していこうと思います。

まとめ

令和6年度税制改正大綱の考察を私見を交えて行ってきました。

税制大綱自体は他にも多くの内容があるのですが、中小企業の事業主の方たちにとって大きな影響になると考えられるものをピックアップしたつもりです。

事務負担などにも影響をあたえる可能性がある低額減税や賃上げ税制の繰越などが注目をしていく部分になるかなと思いますので、みなさんもニュースなど気にして見て貰えればと思います。

最後になりましたが、私たち小林正朋税理士事務所は三重県伊賀市に事務所を構えています。

私たち小林正朋税理士事務所では三重県・伊賀市・名張市の中小企業・個人事業者を中心に、税務相談はもちろんのこと、クラウド会計の導入と経理改善にも力を入れています。

クラウド会計については「freee」を標準採用しており、現在伊賀市では数少ない「4つ星認定アドバイザー」としてfreeeの導入支援を行っています。

freeeの導入に合わせて、経理業務の見直しや資料管理の見直しなど経理改善も同時に進めている企業様がほとんどとなってきています。

皆さんもfreeeの導入に興味があるという方・経理業務を改善していきたいという方、 伊賀市だけに限らず、三重県全域・全国も対応可能ですので、気軽にお問合わせ下さい。

お問合せはこちら!!

MESSAGE

お客様にとって、

最も身近で

頼りになる

パートナーとして

税務・会計のスペシャリストとして最も身近で信頼できる税理士を目指し、お客様の経営課題の解決に全力を尽くしてまいりました。 個人事業主様から上場企業を目指す経営者まで、そしてあらゆる業種のお客様に対し、価値ある専門家としてのサービスを提供し、「となりで、大切な人たちの一歩に寄り添いつづける」人でありたいと思っています。 この想いを胸に、お客様のビジネスの成長発展に貢献できるようこれからも全力で取り組んで参ります。

代表挨拶

-

Instagram

-

Facebook

-

- 2024年12月27日

- 令和7年度税制改正大綱について~影響の大… 税務コラム

-

- 2024年10月28日

- 従業員の退職後の住民税について~会社側の… 税務コラム

-

- 2024年08月07日

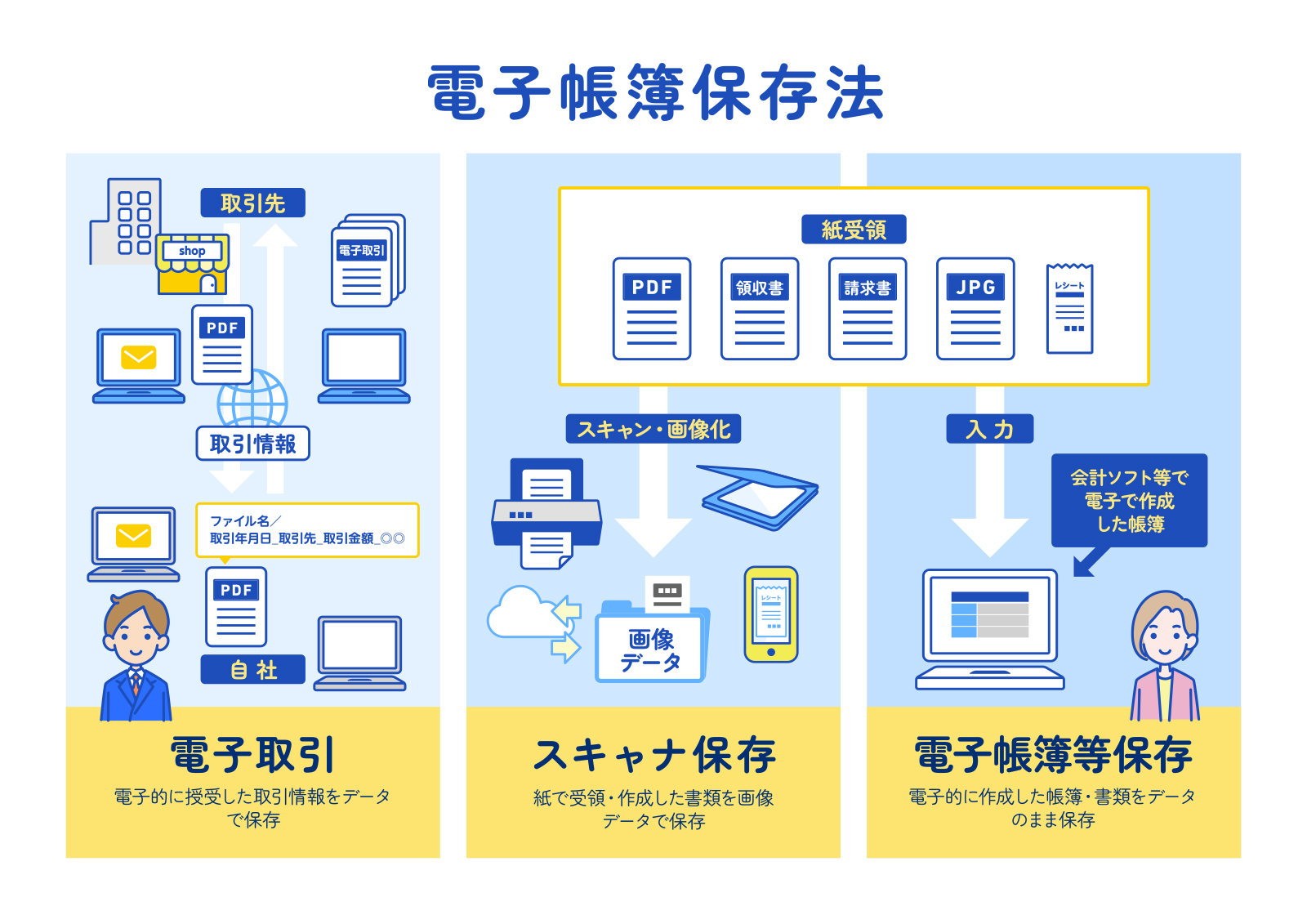

- 2024年1月から本格適用された電子帳簿… 税務コラム

-

- 2024年07月31日

- 新米経営者必見!!【利益の出し方を知るシ… 経理コラム

NEWS

-

-

- 2024.12.27

- 令和7年度税制改正大綱について~影響の大きそうなものを個人的にピックアップして解説~

-

- 2024.10.28

- 従業員の退職後の住民税について~会社側の事務手続きと従業員側の質問~

-

- 2024.08.07

- 2024年1月から本格適用された電子帳簿保存法~電子帳簿保存法の内容とやるべきことを中小企業に焦点を当てて解説~

-

- 2024.07.31

- 新米経営者必見!!【利益の出し方を知るシリーズ入門編②】決算書を使って利益の出し方を知ろう!!~利益の方程式について解説~(初心者向け)

-

- 2024.06.28

- 新米経営者必見!!【利益の出し方を知るシリーズ入門編➀】決算書を読めるようになろう!~決算書の見方・読み方についてポイントを絞って解説~(初心者向け)

-

- 2024.05.31

- 令和6年度税制改正 賃上げ促進税制の強化について解説(中小企業向け)

-

- 2024.04.12

- 令和6年6月1日以降に始まる定額減税の仕方について~設例を使って解説~

-

- 2024.02.05

- 令和6年からはどう変わる!?令和6年度税制改正大綱について私見を交えて解説!

-

- 2023.10.30

- 【消費税関連コラム】いまさら聞けない軽減税率について具体例と共に解説!!

-

- 2023.09.20

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(売手側目線編)

-

- 2023.09.01

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(買手側目線編)

-

- 2023.09.01

- 【もうすぐ始まる!】インボイス制度の内容と注意点(令和5年度改正編)

-

- 2023.07.23

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(入門編)

-

- 2023.05.11

- 【基礎理解】そもそも税理士に相談できることは?

-