日々、多くの会社様より経理・労務を中心としたバックオフィス業務のご相談をいただいております。

こうした経験をもとに、バックオフィス業務の改善に役立てて行けるような情報を発信してまいります!

【消費税関連コラム】いまさら聞けない軽減税率について具体例と共に解説!!

コラム概要(軽減税率)

インボイス制度の導入にともない、請求書の記載事項が前と比べて明確になりました。

また、いままで免税事業者であった事業者についても課税事業者になることを選択された方も多いと思います。

請求書の記載事項が明確になったことで、今まで以上に軽減税率と標準税率について考えなければならなくなったと思います。

このコラムでは、その悩みを解決するために今一度、軽減税率について具体例をもとに解説していこうと思いますので、

軽減税率が何か分からない方・軽減税率について不安がある方は読んでいただければと思います。

軽減税率とは

そもそも軽減税率とは、令和元年(2019年)10月1日に消費税率の10%への引き上げに伴い、低所得者への配慮の観点から「酒類・外食を除く飲食料品」と「定期購読契約された週2回以上発行される新聞」を対象に導入されることとなった消費税の税率のことです。

この令和元年10月を機に日本の消費税についても、単一税率から複数税率になりました。

この変更が影響で請求書の書き方なども変わり、令和5年10月からはインボイス制度の導入へと発展することになりました。

軽減税率の範囲としては、「酒類・外食を除く飲食料品」と「定期購読契約された週2回以上発行される新聞」とされていますが、

この判断を行うのが非常に複雑で消費税率を考える際に難しくしています。

それでは早速次章から軽減税率の具体例をだしながら、軽減税率に該当するもの該当しないものについて解説していこうと思います。

今回は販売者側の視点(インボイスを作成する側の視点)で解説を行います。

軽減税率の具体例

軽減税率の対象となるものについては、「酒類・外食を除く飲食料品」と「定期購読契約された週2回以上発行される新聞」の2つに分けられるということを前章で説明しました。

まずは簡単な「定期購読契約された週2回以上発行される新聞」の方から解説します。

⑴定期購読契約された週2回以上発行される新聞

軽減税率の対象となる新聞は、定期購読契約をしているもので、かつ週に2回以上発行されるものとなります。

よって、駅で購入する新聞については、定期購読契約ではないため軽減税率の対象にならず10%の対象となります。

また電子版の新聞については、電気通信利用役務の提供となり新聞(紙媒体)ではないため10%の対象となります。

ですので、新聞については紙媒体で定期購読契約をしているものについてのみ軽減税率8%の対象になります。

週2回以上発行する新聞を作成する事業者については限られていると思いますので、主に購入の際に気をつけるポイントになります。

続いて判定が難しい「酒類・外食を除く飲食料品」について、なるべくシチュエーションを分けて解説をしていこうと思います。

⑵酒類・外食を除く飲食料品

酒類・外食を除く飲食料品の軽減税率の判断がもっとも複雑で難しいと思います。そこで、この章では14のシチュエーションに分けて、どのようなものであれば軽減税率の対象になるのか、どのようなものであれば10%の対象になるのかを解説していきます。また、ポイントとしてどのように考えればいいのかも記載していきますので参考にしてください。

➀食品表示法に規定する食品

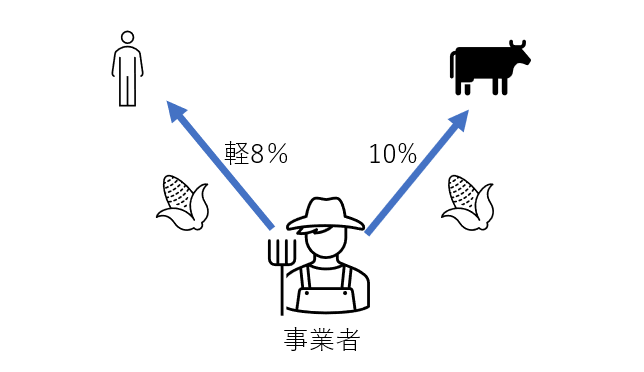

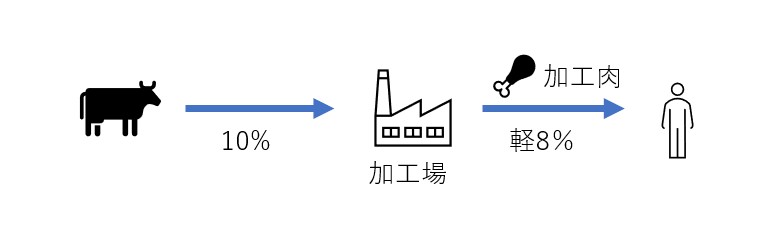

・人が食するために販売する食肉加工品については軽減税率の対象となり、8%の対象となりますが、食肉加工などを目的に販売する生きている牛・豚・鶏については軽減税率の対象とならず10%の対象となります。

・人が食するために販売する食品については軽減税率の対象となり、8%の対象となりますが、家畜の飼育の為に販売する飼料に使用するものについては軽減税率の対象とならず10%の対象となります。

・ケーキの材料など食材として販売される種については、軽減税率の対象となり8%の対象となりますが、栽培用のために販売される種については軽減税率の対象とはならず10%の対象となります。

※ここでのポイントは、人の口に入るためのものなのか、家畜の飼育のためになるものかによって10%と8%が分かれています。人の口に入るものは軽減8%の対象で、家畜などのであれば10%の対象となります。

そのため1つの農家で合っても、人に販売するお米は8%での販売になりますが、家畜の飼料となるお米については10%での販売になるのように、同じ商品で合っても使用目的によって消費税率が変わるという現象が発生します。

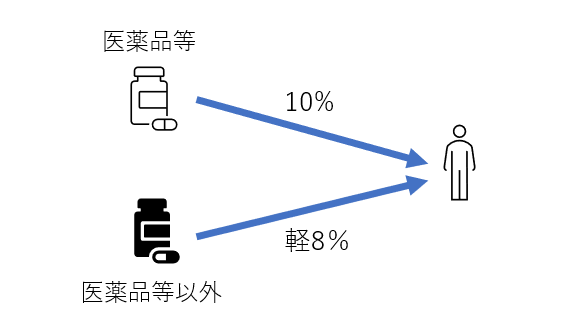

②医薬品

・栄養ドリンクや美容食品・健康食品については、基本的には食品として軽減税率の対象となり、8%の対象となりますが、医薬品等に該当する栄養ドリンクや食品については、10%の対象となります。

※医薬品については、同じ薬品であっても商品の種類により医薬品等に該当するのか、食品に該当するのかが分かれるものがあるため、それぞれの薬品について医薬品等に該当するかどうか判断が必要になります。

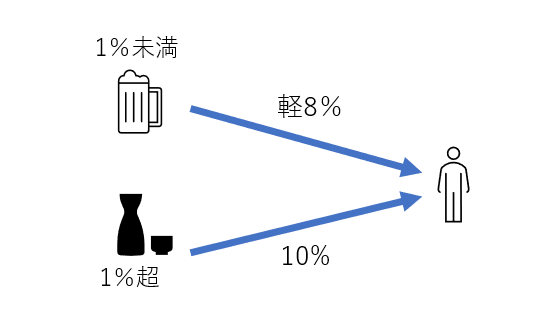

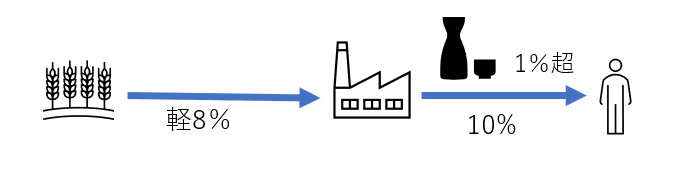

③酒類

酒類については、酒類・外食を除くとされているため基本的には10%の対象となりますが、軽減税率の対象となる酒類もあります。

・ノンアルコール〇〇などの様に、アルコール分が1%未満のお酒については、軽減税率の対象となり8%の対象となります。

・日本酒を製造するためのお米についても、酒類になる前のものであるため軽減税率の対象となり、8%の対象となります。

・酒類を使用したお菓子などについても、お菓子自体が酒類に該当しなければ食品と判断されるため軽減税率の対象となり、8%の対象となります。

※酒類のポイントは、アルコール分が1%以上であるかどうか、酒類を原料としたものが酒類に該当するかどうかとなります。

④添加物

・金箔などについても、食品衛生法に規定する添加物として販売する場合は軽減税率の対象となりますが、工業用のために販売される金箔については10%の対象となります。

※添加物については食品衛生法に規定する添加物として販売されるかどうかがポイントとなります。

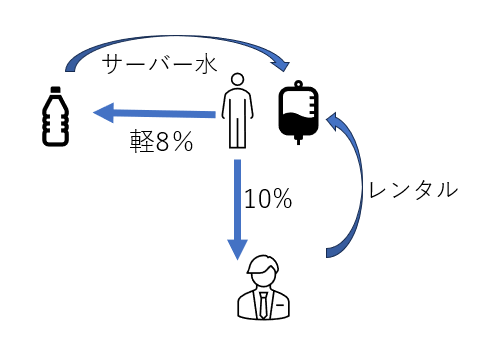

⑤貸付け・役務の提供

・ウォーターサーバーの水については、食品であるため軽減税率の対象となりますが、サーバーのレンタル料については食品ではないため10%の対象となります。

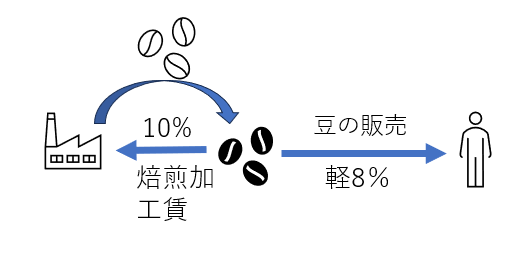

・コーヒーの生豆などについては、食品であるため軽減税率の対象となりますが、焙煎の加工代などの加工費については、食品ではないため10%の対象となります。

・送料込みの飲食料品については軽減税率の対象となりますが、送料を別途徴収する場合にはその送料部分については食品ではないため10%の対象となります。

・自動販売機により行われる食料品の販売については、軽減税率の対象となりますが、自動販売機の販売手数料については食品ではないため10%の対象となります。

※ここのポイントとしては、食料品に付随して行われるサービスに係る料金については、軽減税率の対象とならず10%の対象となることでしょう。

つまり食料品に係る部分とそれ以外のサービスに係る部分の金額について把握しておくことが必要となります。

⑥包装材料等

・無料の容器に入れた飲食料品の販売については軽減税率の対象となりますが、飲食料品とは別に徴収する容器代やラッピング・保冷剤については10%の対象となります。

・キャラクターが印刷された容器に入っているお菓子の販売については、軽減税率の対象となりますが、そのキャラクターの印刷にかかる印刷代は10%の対象となります。

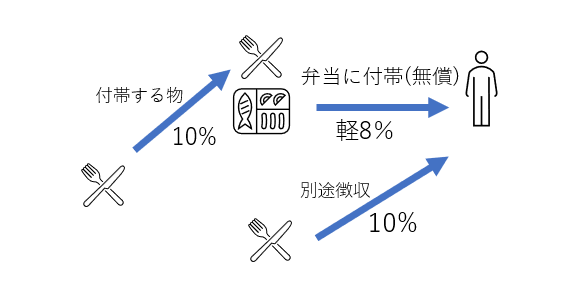

・割りばし、爪楊枝、スプーンなどを付帯したお弁当の販売については軽減税率の対象となりますが、別料金の食器具等については10%の対象となります。

※ここのポイントとしては、食料品に付随して無料で提供するものについては軽減税率の対象となりますが、別料金を徴収する場合にはその部分については10%の対象となります。

例えば、コンビニなどで食料品を販売した場合に無料でつけているものについては軽減税率になり、スポーン1本5円の様に別料金を徴収する場合には、その別料金部分については10%の対象となります。

⑦一体資産(食料品とそれ以外が一体となって売られているもの)

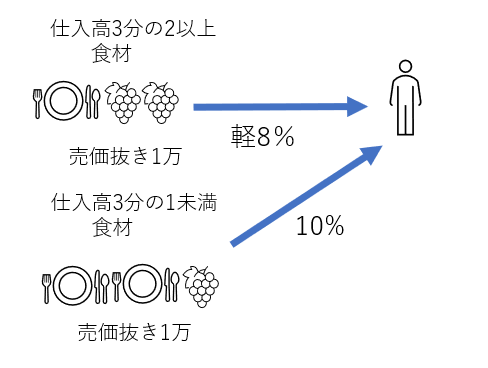

・税抜売価1万円の食品と食品以外が入っている福袋で仕入対価の割合が食品が3分の2以上のものについては、軽減税率の対象となりますが、食品の仕入対価の割合が3分の2未満のものについては10%の対象となります。

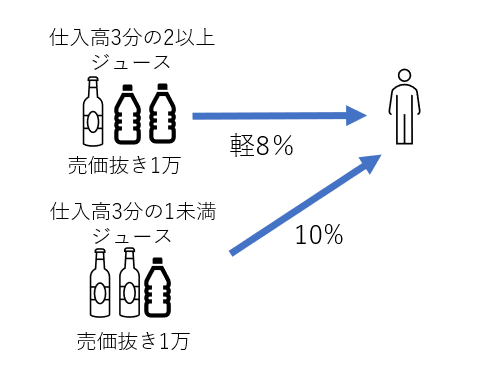

・税抜売価1万円のビールとジュースの詰め合わせで、単品価格の比でジュースが3分の2以上の場合は軽減税率の対象となりますが、単品価格の比でジュースが3分の2未満の場合には10%の対象となります。

・税抜売価1万円の紅茶とティーカップのセット商品で仕入対価の割合で紅茶が3分の2以上の物については、軽減税率の対象となりますが、紅茶の仕入対価の割合が3分の2未満のものについては10%の対象となります。また、単品各(紅茶・ティーカップ)6,000円、セット販売なら1万円とそれぞれ別に表示されているものについては一体資産に該当しないため10%の対象となります。

※ここでのポイントは、⑴売価が税抜1万円であること、⑵仕入対価の割合で食料品が3分の2以上であることの2つの条件を満たしていれば軽減税率の対象となりますが、条件を満たさない場合には10%の対象となります。

注意点としては、税抜対価の1万円は売価で判定するのに対し、3分の2の要件は仕入対価で判定するところです。

例えば、

税抜対価1万円の紅茶とティーカップのセット商品で、紅茶の仕入価額が2,000円・ティーカップの仕入価額が1,000円の場合を想定してください。

⑴の売価は税抜で1万円以下なので〇

⑵の仕入対価の比についても、2,000円/(2,000円+1,000円)で66%と3分の2以上が紅茶(食材)の仕入であるため〇

よって⑴⑵の両方の条件を満たすため軽減税率の対象となります。このように判定をする際の対象となる価格が、売価と仕入対価と異なるために判定の際に注意が必要となります。

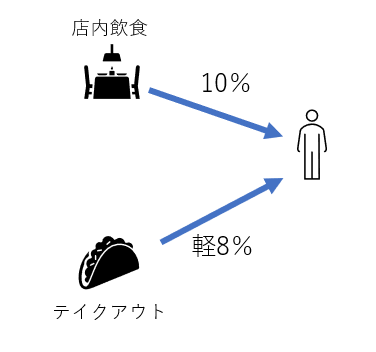

⑧レストラン・ファストフード店など

・レストランにおけるレジ前のお菓子の販売やレストランへの食材の販売については軽減税率の対象となりますが、レストラン内における食事の提供については10%の対象となります。

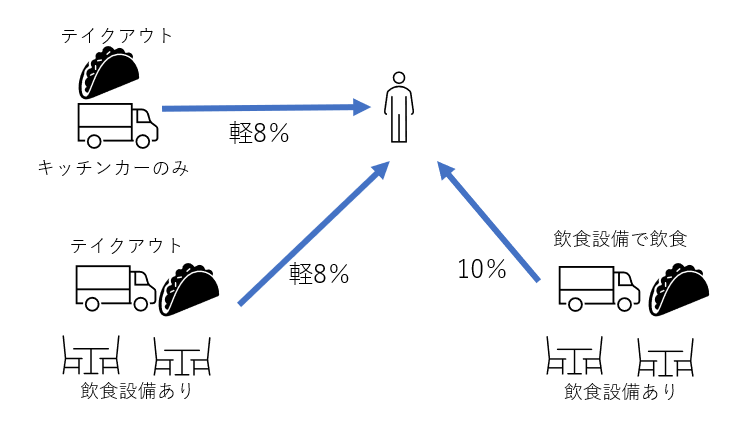

・テイクアウト(顧客が購入時に持ち帰りの意思を表示した場合)には軽減税率の対象となりますが、店内で飲食をする場合(購入時に店内飲食の意思表示をした場合)や店内飲食をした残りを持ち帰る場合には10%の対象となります。

・飲食設備がない店舗(キッチンカーなどでテーブルスペースがないもの)での飲食料品の販売は軽減税率の対象となりますが、店内で缶やペットボトルのまま提供する場合や、立ち食いカウンターでの飲食の場合は10%の対象となります。

・宅配や出前については軽減税率の対象となりますが、宅配や出前を行う店の店内で食べる場合には10%の対象となります。

※ここでのポイントは、その店の敷地内で飲食をするか、その店の敷地外で飲食をするかで判定してもらうのがいいと思います。

なぜ敷地内外かというと、店内でなくても店外にテーブルなどの飲食設備があり、そこで飲食をする場合にはテイクアウトとはならず10%の対象となるからです。

なので、店内・店外と判定するよりは、敷地内・敷地外と判定した方がよりわかりやすいかもしれません。

また、持ち帰り用の容器に入れたものでも店内飲食の意思表示をした場合には10%となります。

⑨コンビニエンスストア等

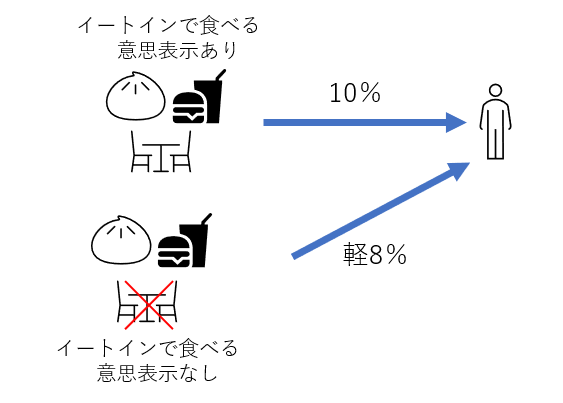

・イートインコーナーを利用しないことを前提に販売される飲食料品については軽減税率の対象となりますが、イートインコーナーでの飲食を前提に提供される飲食料品については10%の対象となります。

・「イートインコーナーを利用する場合はお申し出ください」と張り紙をして、販売時にその申し出がない場合には軽減税率の対象となりますが、販売時に申し出があった場合には10%の対象となります。

・従業員がバックヤードで飲食する弁当の販売については、バックヤードが顧客により飲食に用いられる場所ではないことが明らかなため軽減税率の対象となりますが、従業員がイートインスペースを利用して飲食する弁当の販売については10%の対象となります。

※ここでのポイントは、イートインスペースがあるかどうかで判断できると思います。

イートインスペースがそもそもない場合には、コンビニでの飲食料品の販売は軽減税率一択となりますが、イートインスペースがある場合には10%の対象になるかどうかの意思表示の確認が必要となります。

また従業員の方についてはバックヤードで飲食する場合の飲食料品の販売について軽減税率の対象となるので軽減税率か10%かの注意は必要かもしれません。

⑩ホテル

・ホテルの売店における飲食料品の販売は軽減税率の対象ですが、食事付きの宿泊サービスやルームサービスについては10%の対象となります。

・ホテルの客室におかれたお菓子の販売や冷蔵庫のジュースの販売は軽減税率の対象となりますが、ホテルの宴会場や会議室での食事提供については10%の対象となります。

⑪その他の施設

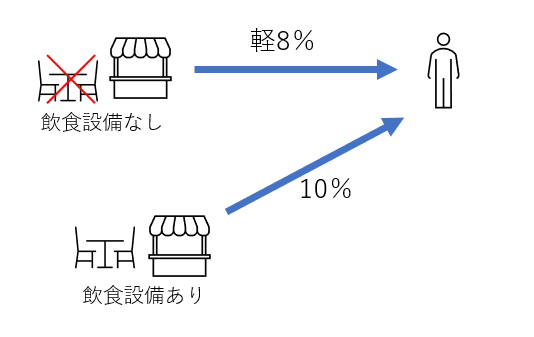

・屋台での軽食で飲食設備(テーブル・椅子など)がない場合には軽減税率の対象となりますが、飲食設備がある場合の飲食設備での飲食については10%の対象となります。

・公園のベンチの前に出している屋台での飲食の販売で、公園のベンチなどの使用許可がない場合には軽減税率の対象となりますが、公園のベンチなどの使用許可がある場合には10%の対象となります。

・遊園地などの売店で食べ歩きのお菓子を販売する場合には軽減税率の対象となりますが、遊園地などの売店が自ら管理するベンチなどで飲食するお菓子の販売については10%の対象となります。

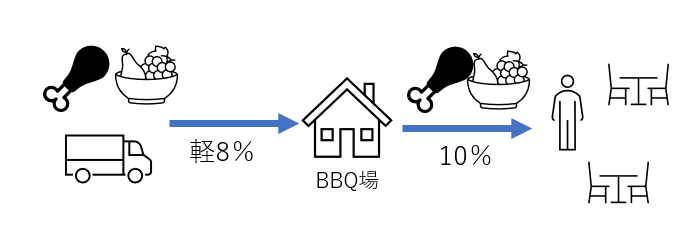

・バーベキュー施設への食材の配達は軽減税率の対象となりますが、バーベキュー施設におけるバーベキュー用の食材の提供は飲食設備がある場所での食事の提供に該当するので10%の対象となります。

・映画館や球場などの売店や弁当の移動販売などについては軽減税率の対象となりますが、顧客の注文に応じて座席等で行う場合の食事の提供については10%の対象となります。

※ここでのポイントは飲食設備の有無と提供場所になると思います。

飲食料品の提供者と飲食設備の設置者が異なる場合でも、双方の合意に基づき飲食設備を飲食料品の提供者の顧客に利用させる場合には食事の提供に該当するため10%の対象となります。

⑫給食

・学校給食や老人ホームでの食事の提供については軽減税率の対象となりますが、学生食堂や社員食堂、病院の給食などでの提供・老人ホームから受託した給食の調理については10%の対象となります。

※給食については、学校給食および老人ホームの給食(老人ホームの運営者が調理して提供するもの)のみが軽減税率の対象となります。

⑬ケータリング

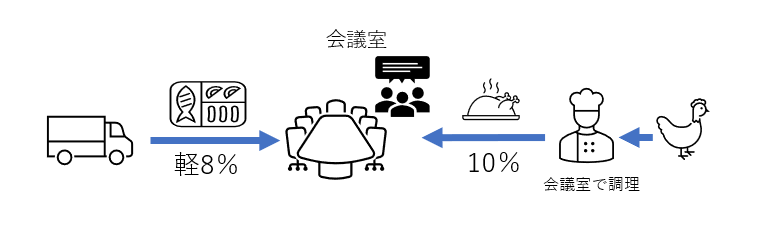

・企業の会議室などに届ける料理の販売については、軽減税率の対象となりますが、企業の会議室などで料理を調理して提供する場合には食事の提供となるため10%の対象となります。

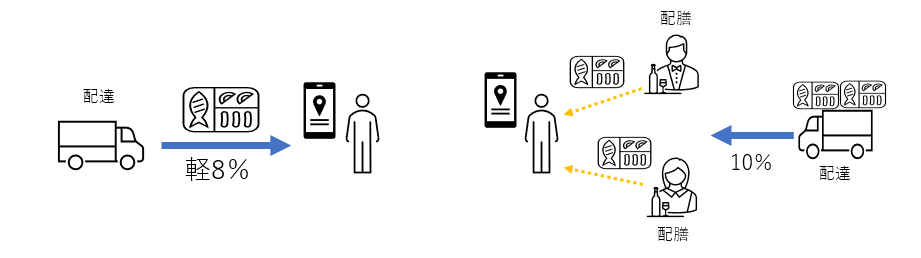

・顧客の指定した場所に届けるだけの仕出し料理の販売については、軽減税率の対象となりますが、顧客の指定した場所で配膳を行う仕出し料理の販売については食事の提供となるため10%の対象となります。

※ここでのポイントは、指定された場所まで料理を運ぶだけなのか、その場所で配膳や調理などの提供を行うのかで判断することになると考えられます。

運ぶだけであれば軽減税率の対象となると思ってもらえれば大丈夫です。

⑭輸入

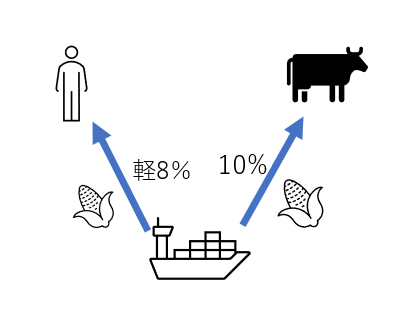

・輸入した食品を人の飲食のために販売する場合にについては軽減税率の対象ですが、輸入した食品を飼料として販売する場合には10%の対象となります。

※ここでのポイントは輸入の際に、人の飲食用に供されるものか家畜の飲食用に供されるものかどうかにより判定することになると思います。

以上の様に軽減税率を判定する上で考慮しなければいけないことが多くあります。皆さんの業種や業態によっても販売方法や販売先は様々なのではないでしょうか。

10%対象の売上のみの方にとっては余り気にしなかった内容になるかもしれませんが、8%と10%が混ざりあう業界の方にとっては、いつも判断が迷われる内容になったのではないでしょうか。

軽減税率を判断する上で考えられるパターンは、ほかにも多くありますが少しでもこのコラムの内容で、軽減税率を判断する上で役に立てれば幸いです。

まとめ

前章で軽減税率の対象になる販売かどうかについて、シチュエーションごとに分けて解説をおこなってきました。

軽減税率の判定について、実際の事業内容では微妙なラインになるものも多くあるのではないでしょうか。 ある程度のシチュエーションと判断基準について、このコラムで紹介・解説をしましたのでこれを基に判断してもらえればいいかと思います。

インボイス制度の導入にともなって、税区分を明確に表示しないといけなくなり、いままで免税事業者であまり関係なかった方も、インボイスの発行事業者の登録をすることで影響を受ける方もでてきているのではないでしょうか。

今回のコラムでは軽減税率について焦点をあてていますが、以前のコラムではインボイス制度についての解説もしていますので、

インボイス制度について気になる方は、URLを付けておきますのでそちらも読んでみて下さい。

↓↓↓↓インボイス制度についてのコラム↓↓↓↓

【もうすぐ始まる!!】インボイス制度の内容と注意点(入門編)

【もうすぐ始まる!!】インボイス制度の内容と注意点(令和5年度改正編)

【もうすぐ始まる!!】インボイス制度の内容と注意点(買手側目線編)

【もうすぐ始まる!!】インボイス制度の内容と注意点(売手側目線編)

最後になりましたが、私たち小林正朋税理士事務所は三重県伊賀市に事務所を構えています。

私たち小林正朋税理士事務所では三重県・伊賀市の中小企業・個人事業者を中心に、税務相談はもちろんのこと、クラウド会計の導入と経理改善にも力を入れています。

クラウド会計については「freee」を標準採用しており、現在伊賀市では数少ない「4つ星認定アドバイザー」としてfreeeの導入支援を行っています。

freeeの導入に合わせて、経理業務の見直しや資料管理の見直しなど経理改善も同時に進めている企業様がほとんどとなってきています。

皆さんもfreeeの導入に興味があるという方・経理業務を改善していきたいという方、 伊賀市だけに限らず、三重県全域・全国も対応可能ですので、気軽にお問合わせ下さい。

お問い合わせはこちら!!

MESSAGE

お客様にとって、

最も身近で

頼りになる

パートナーとして

税務・会計のスペシャリストとして最も身近で信頼できる税理士を目指し、お客様の経営課題の解決に全力を尽くしてまいりました。 個人事業主様から上場企業を目指す経営者まで、そしてあらゆる業種のお客様に対し、価値ある専門家としてのサービスを提供し、「となりで、大切な人たちの一歩に寄り添いつづける」人でありたいと思っています。 この想いを胸に、お客様のビジネスの成長発展に貢献できるようこれからも全力で取り組んで参ります。

代表挨拶

-

Instagram

-

Facebook

-

- 2024年12月27日

- 令和7年度税制改正大綱について~影響の大… 税務コラム

-

- 2024年10月28日

- 従業員の退職後の住民税について~会社側の… 税務コラム

-

- 2024年08月07日

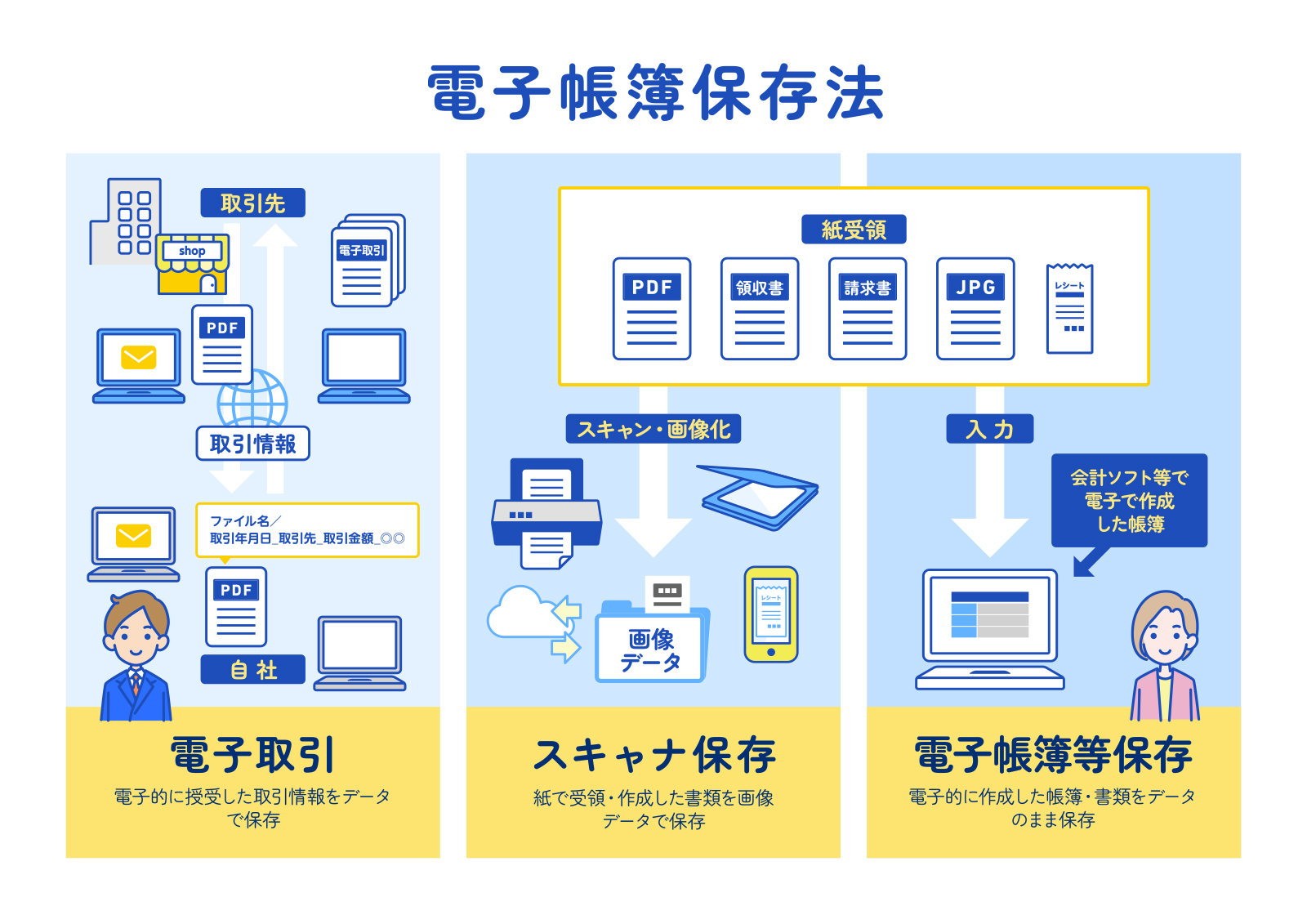

- 2024年1月から本格適用された電子帳簿… 税務コラム

-

- 2024年07月31日

- 新米経営者必見!!【利益の出し方を知るシ… 経理コラム

NEWS

-

-

- 2024.12.27

- 令和7年度税制改正大綱について~影響の大きそうなものを個人的にピックアップして解説~

-

- 2024.10.28

- 従業員の退職後の住民税について~会社側の事務手続きと従業員側の質問~

-

- 2024.08.07

- 2024年1月から本格適用された電子帳簿保存法~電子帳簿保存法の内容とやるべきことを中小企業に焦点を当てて解説~

-

- 2024.07.31

- 新米経営者必見!!【利益の出し方を知るシリーズ入門編②】決算書を使って利益の出し方を知ろう!!~利益の方程式について解説~(初心者向け)

-

- 2024.06.28

- 新米経営者必見!!【利益の出し方を知るシリーズ入門編➀】決算書を読めるようになろう!~決算書の見方・読み方についてポイントを絞って解説~(初心者向け)

-

- 2024.05.31

- 令和6年度税制改正 賃上げ促進税制の強化について解説(中小企業向け)

-

- 2024.04.12

- 令和6年6月1日以降に始まる定額減税の仕方について~設例を使って解説~

-

- 2024.02.05

- 令和6年からはどう変わる!?令和6年度税制改正大綱について私見を交えて解説!

-

- 2023.10.30

- 【消費税関連コラム】いまさら聞けない軽減税率について具体例と共に解説!!

-

- 2023.09.20

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(売手側目線編)

-

- 2023.09.01

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(買手側目線編)

-

- 2023.09.01

- 【もうすぐ始まる!】インボイス制度の内容と注意点(令和5年度改正編)

-

- 2023.07.23

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(入門編)

-

- 2023.05.11

- 【基礎理解】そもそも税理士に相談できることは?

-