日々、多くの会社様より経理・労務を中心としたバックオフィス業務のご相談をいただいております。

こうした経験をもとに、バックオフィス業務の改善に役立てて行けるような情報を発信してまいります!

【もうすぐ始まる!!】インボイス制度の内容と注意点(買手側目線編)

インボイス制度について

令和5年10月1日からインボイス制度(適格請求書保存方式)が始まります。

前コラムまでに2回に分けてインボイス制度の内容と注意点、令和5年度改正について解説してきました。

前回までの2つについては、おおまかな概要についての解説となっていましたので、今回からは少し専門的に掘り下げた部分についての解説を行っていきます。

前回まではインボイス制度の内容や注意点、令和5年度改正の内容や注意点の様にインボイス制度に関する概要について説明をしてきましたが、今回はインボイス制度の中で買手側(仕入側)に焦点を当てて説明をしていこうと思います。

前回までと比べると細かく難しい内容にはなるのですが、なるべく分かりやすく解説していこうと思いますので、最後まで読んでみてください。

インボイス制度の買手側の準備と注意点

今回はインボイス制度における買手側(仕入側)からの目線での、準備・注意点を解説します。

買手側の準備・注意点としては以下の4つに大きく分けられます。

➀簡易課税制度の検討

②仕入・経費についての適格請求書(インボイス)の有無の確認

③適格請求書を発行しない事業者への対応

④保存方法の検討と確認

②・③については、前々回のコラム「【もうすぐ始まる!!】インボイス制度の内容と注意点(入門編)」である程度の説明を行っていますので、軽めの解説とします。

④については、現在の区分請求書保存方式と大きくは変わらないので割愛します。

今回は➀の簡易課税制度をメイン解説していきますので、簡易課税制度だけ知りたいという方は次章から読んで頂いて構いません。

⑴仕入・経費についての適格請求書の有無の確認

まず、どのような取引についてインボイスの保存が必要かというと、、、ほぼ全ての取引で必要となります。

保存というのは、仕入税額控除を行うための要件で、簡単にいうと仕入税額控除の証拠となる資料(領収書やレシートなど)を残しておくことだと思ってください。

では、なぜ”ほぼ全ての取引”なのかというと、インボイスの保存を必要としない取引が何点か限定列挙されています。

〇インボイスの保存を要しない取引

㈠自動販売機・自動サービス機で購入するもの(3万円未満)

㈡3万円未満の公共交通機関(バス・船舶・鉄道)による旅客の輸送にかかるもの

㈢郵便切手を対価とする郵便サービス(ポストに差し出されたものに限る)

㈣適格簡易請求書の記載事項を満たす入場券等で使用の際に回収されるもの

㈤古物商・質屋・宅地建物取引業を営む事業者が適格請求書発行事業者でない者から棚卸資産として取得する取引

㈥従業員等に支給する通常認められる範囲の出張旅費・宿泊費・日当・通勤手当

など

これらの取引については今まで通り帳簿への記載のみで仕入税額控除が可能となっています。

この中で気をつけたいのは、㈡の3万円未満の公共交通機関による旅客の輸送にかかるものについては、船舶・鉄道・バスに限定されていることです。

つまり、航空機・タクシーなどはこの規定に該当しないため、インボイスの保存が必要になりますので、タクシーや航空機をよく利用される方は気を付けてください。

また、㈤の古物商等の取引については、棚卸資産となるものに限られていますので、自家消費(自分で使用する・貸し出す目的)の場合にはインボイスの保存が必要となりますので注意してください。

これらの取引については今まで通り帳簿への記載のみで仕入税額控除が可能ですが、「公共交通機関特例」「古物商特例」などの特例の適用該当するものの旨の記載、

㈠自動販売機などでの購入の相手方については「〇〇市自販機」の様な記載をする必要があることとなっています。

このように、インボイスの保存が必要な取引と必要でない取引が複雑ですので、必要か必要でないかは整理しておくことが望ましいと思います。

では、契約書で契約を交わし、その後口座振替などで料金を支払っている場合はどうなるのでしょうか。

契約書で契約を交わしその後に口座振替などで料金を支払っている場合も一定の要件を満たせばインボイスと認められます。

その要件とは、

㈠契約書に適格請求書として必要な記載事項が記載されていること

㈡複数の書類で記載事項を満たせば書類全体で適格請求書の必要事項を満たすこと

の2つの要件を満たしているとインボイスと認められます。

例えば、 契約書に、➀発行者名②登録番号④取引内容⑤税率ごとの金額及び適用税率⑥税率ごとに区分した消費税額⑦受領者名を記載しておき、

通帳などで③取引年月日が証明できれば、インボイスとして認められます。

契約書と通帳を保存することで仕入税額控除が可能になります。

つまり、昔に契約したものでそのままになっているものについては、登録番号などのインボイスの必要事項を記載したものに作成しなおさないと、インボイスとして認められず仕入税額控除ができなくなります。

従って、事務所や倉庫などを借りている事業者の方々について契約書の更新をしていない場合には、インボイスの番号を記した契約書に変更してもらう事やインボイスの登録番号などの通知をしてもらうことが必要となります。

インボイスと認められるための要件は、

➀発行者の氏名又は名称②登録番号③取引年月日④取引の内容⑤税率ごとに区分して合計した対価の額及び適用税率⑥税率ごとに区分した消費税額等⑦受領者の氏名または名称

この7つの要件を満たせばインボイス(適格請求書)となります。※赤字がインボイス制度により追加された要件

上記の契約書の例の様に、また複数の書類を使用して7つの要件を満たすことができればいいので様々な方法でのインボイスの発行が考えられると思われます。

このようにインボイスの開始によって見直さなけらばならない内容が多くありますので注意してください。

⑵適格請求書を発行しない事業者への対応

次に、適格請求書を発行しない事業者への対応についてです。

この内容については、前回のコラムでも記載している通り

㈠価格に値下げ交渉

㈡発行事業者へ変更する

の2つが考えられます。しかし、どちらにしても強制してしまうと独占禁止法や下請法などの法律に違反する可能性があるので注意してください。

ただし、経過措置として令和5年10月1日~令和8年9月30日までと、令和8年10月1日~令和11年9月30日までの6年間にわたっては、

一定割合の仕入税額控除を受けることができますので、あまり 慌てずに慎重に交渉をしていただければいいと思います。

経過措置に係る一定割合の仕入税額控除の詳細については、前々回のコラム「【もうすぐ始まる!!】インボイス制度の内容と注意点(入門編)」で説明していますので参照してください。

簡易課税制度について

では、今回のメインである簡易課税制度について解説していきます。

簡易課税制度の消費税額の計算方法

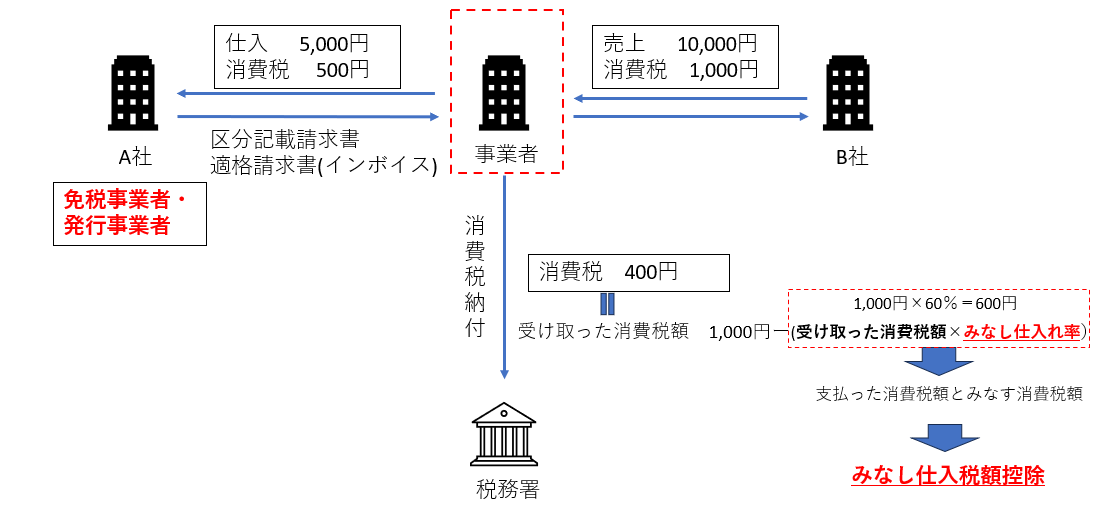

簡易課税制度とは、消費税の納付税額を計算するための方法の1つです。

本則の消費税の計算の仕方については、前々回のコラム「【もうすぐ始まる!!】インボイス制度の内容と注意点(入門編)」で詳しく解説していますので、 今回については解説を割愛しますので、前々回のコラムを参照してください。

まず、簡易課税制度と本則課税では大きく何が違うのかについて解説します。

一番大きく違う点は「仕入税額控除」の考え方です。

本則課税では、仕入の際に支払った消費税額を仕入税額控除として、売上の際に受け取った消費税額から控除するものでした。

つまり仕入の時に支払った消費税を基に仕入税額控除の金額を決定していました。

これに対して簡易課税制度では、売上の際に受けとった消費税額を基に各業種で定められた「みなし仕入率」を使用して、控除する金額を算定し、それを受け取った消費税額から控除して納付する消費税額を計算します。

このみなし仕入率を使用して計算された仕入税額控除のことを「みなし仕入税額控除」といいます。

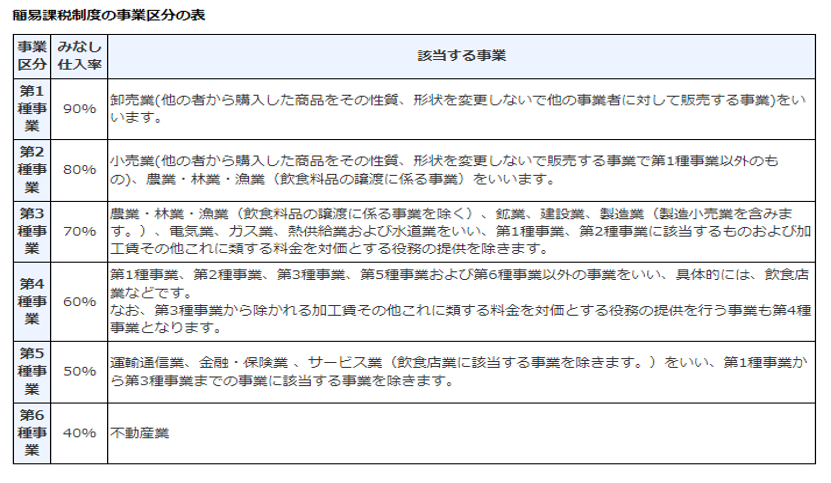

みなし仕入率とは、各業種によってきめられていますので、下記の表をみてご自身の事業がどのみなし仕入率になるかを確認して計算してみてください。

簡易課税制度の上では、消費税額の計算において売上の際に受け取った消費税額のみを使用して納付する消費税額を求めることになるので、仕入の際に支払った消費税額については気にする必要がなくなります。

つまり、インボイス制度上で言えば、仕入先が発行事業者であろうが発行事業者でなかろうが、簡易課税制度を使用して計算する上では関係ないこととなります。

インボイス制度で一番ネックとなり仕入先などのインボイス登録の確認や、免税事業者等からの仕入による消費税額の納税負担の増加について考える必要がなくなります。

これが、簡易課税制度を使用する上で一番大きなポイントとなります。

簡易課税制度を使用するだけで、インボイス制度上で問題となる事務負担のほとんどがなくなることになります。

インボイスの制度で一番難しい仕入税額控除が関係なくなるので影響は大きいと思います。

簡易課税制度の対象者

では、簡易課税制度は全ての事業者が使用することができるのでしょうか?

そうなんです。簡易課税制度を使用することができる事業者は決められています。

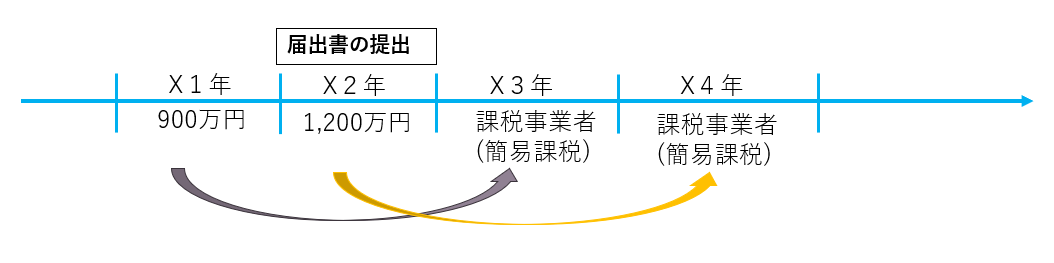

対象者となる要件は、 その事業者の基準期間における課税売上高が5,000万円以下でかつ、納税地の所轄税務署長に「簡易課税制度選択届出書」の提出をしている事業者に限られます。

基準期間における課税売上高が5,000万円以下というのは、2年前の売上高(正確にいうと違いますが今回は簡単に説明するために)が5,000万円以下の事業者であることを指します。

つまり、今期の売上でなく2年前の売上で判断することとなります。

さらに、簡易課税制度選択届出書を提出する必要もあります。

簡易課税選択届出書は、簡易課税制度の適用を受けようとする課税期間の開始の日の前日(適用を受けようとする事業年度の前年末日)までに提出をする必要がありますので、提出した事業年度から使用できるわけではありません。

適用を受けようと思うのであれば、適用を受けようと思う事業年度が始まるまでに提出する必要があるのです。

例えば、3月決算法人(4月1日~3月31日が事業年度)が×3年度(×3年4月1日~×4年3月31日)の事業年度から受けようと思う場合には、

×2年3月31日までに「簡易課税制度選択届出書」を提出しなければならないのです。

そのため簡易課税制度を使用する場合には計画的に行う必要があります。

どうでしょうか?簡易課税制度がどんなものなのか少しは想像できたのではないでしょうか?

簡易課税制度の注意点

ここまでだけであれば、簡易課税制度の適用が受けれる事業者が届出書さえ出せばインボイスの保存などを気にしなくてもいいという便利な制度のように思えるかもしれません。

それでは、簡易課税制度は使いやすいメリットばかりなのでしょうか?

残念ながら簡易課税制度にも大きくわけると3つのデメリットがあります。

それが、

➀消費税の還付を受けることができない

②やめるときには止めるための届出書を提出しないといけない

③2年前の課税売上高によっては本則課税になる場合がある

という3つがあります。

➀消費税額の還付を受けることができない

特に大きな問題となるのが➀の消費税の還付を受けれなくなるということになります。

本来の消費税額の計算であれば、受け取った消費税額から支払った消費税額を控除差額を消費税額として納付をします。

この時に支払った消費税額の方が大きければ、大きかった部分について消費税額が還付される仕組みとなっています。

ただ、簡易課税制度では、受けとった消費税額のみを使用して納付税額を算出しますので、還付という概念が存在しません。

つまり、簡易課税を使用している期間中に、設備投資や大きな資産の購入などを行ったとしても消費税額が還付されないという問題が発生します。

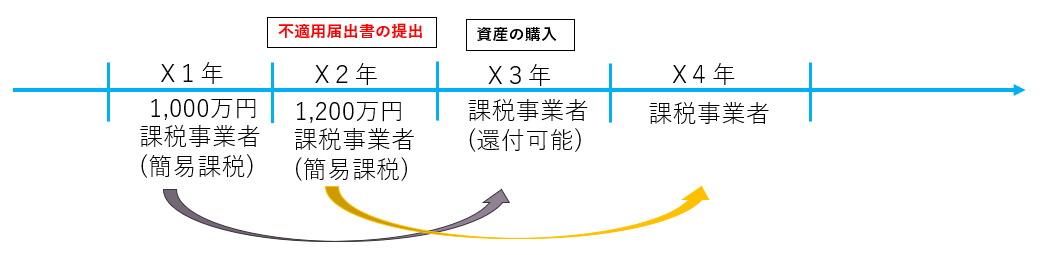

もし、設備投資や大きな資産の購入などが控えている場合に消費税の還付を受けたいときは、その事業年度が始まるまでに「簡易課税制度選択不適用届出書」を提出する必要があります。

この「不適用届出書」がデメリットの2つ目となります。

②やめるときには止めるための届出書を提出しなければならない

前述のように簡易課税制度の適用を受けることをやめるためには、「簡易課税制度選択不適用届出書」を納税地の所轄税務署長に提出する必要があります。

適用を受けようとする事業年度開始の日の前日までに提出する必要がありますので、設備投資や大きな資産の購入で消費税の還付を受けたい場合には早めに「簡易課税制度選択不適用届出書」を提出してください。

ただ、不適用届出書を提出するためには制限が設けられており、簡易課税制度の適用を受けた事業年度から2年間は「簡易課税制度選択不適用届出書」を提出することができないという制限がありますので、その点については注意が必要となります。

簡易課税制度はインボイスの制度上、事務負担が軽減されるなどのメリットが大きい一方で、

消費税の還付が受けれないことや止めるために届出書を提出しないといけないなどのデメリットもあるため、

簡易課税制度を選択できる事業者の方は十分に検討を行ってから適用を受けてください。

③2年前の課税売上高によっては本則課税になる場合がある

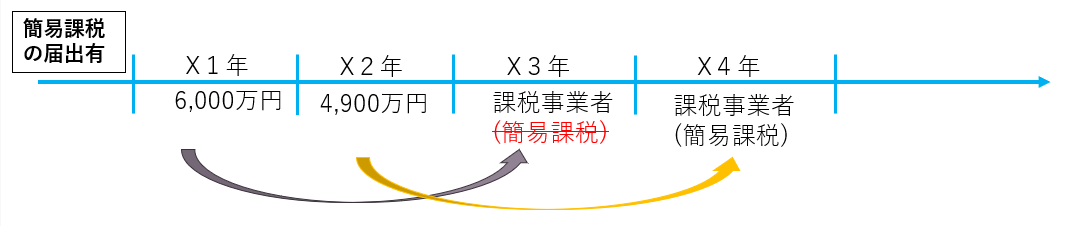

簡易課税制度は「簡易課税制度選択不適用届出書」の提出がない限り簡易課税制度の適用は残り続けることになります。

ただ、2年前の課税売上高が5,000万円を超えてしまうと、簡易課税制度の要件から外れるので自動的に本則課税の適用となってしまいます。

これとは逆に2年前の課税売上高が5,000万円を超えていた事業者が、5,000万円を下回った場合には簡易課税制度の適用になります。なので、5,000万円を超えていた事業者が大きな金額の資産などを購入した課税期間について還付を受けたいと思っているときに、2年前の課税売上高が5,000万円を下回っていると簡易課税となり、還付を受けられなくなるという問題が発生することがあります。

そのため「簡易課税選択届出書」の提出状況については、税務署若しくは顧問税理士の方に確認をしておく方がいいと思います。

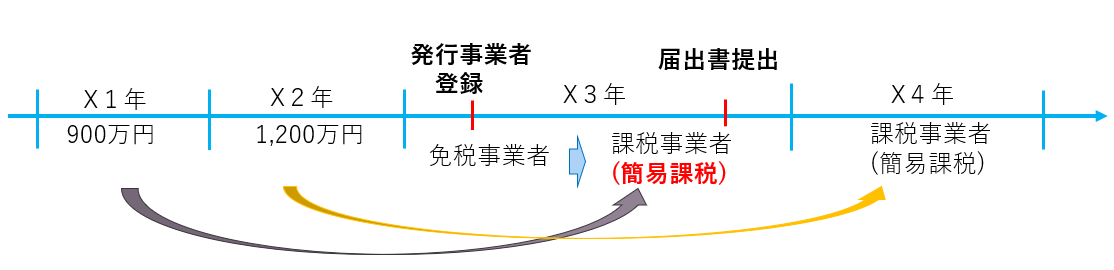

簡易課税制度選択の届出の特例

簡易課税制度選択届出書の提出については、適用を受けようとする事業年度開始の日の前日までに提出する必要があると説明しましたが、令和5年10月1日~令和11年9月30日の属する課税期間までについては、免税事業者に限り特例が設けられています。

令和5年10月1日~令和11年9月30日の属する課税期間までの間について、免税事業者が適格請求書発行事業者の登録をした場合には、登録日から課税事業者となります。その期間から簡易課税の適用を受けるためには、登録日の属する課税期間の末日までに「簡易課税事業者選択届出書」を提出すれば、発行事業者の登録した課税期間から簡易課税の適用を受けることができます。

ただし、この規定の適用については免税事業者であることが前提のため、現時点で課税事業者の方については、原則通りに適用を受けようとする課税期間の開始の日の前日までに提出しないと簡易課税の適用を受けることができません。

まとめ

今回は買手側の視点でインボイス制度の内容と注意点(特に簡易課税制度)について少し深く掘り下げてみました。

どうでしょう?インボイス制度で保存しておかなければならない書類や簡易課税制度について理解していただけましたでしょうか?

取引先からの請求書については実際にインボイス制度が開始する10月1日以後でないとわからない部分も多くあるかと思いますので、インボイス制度が始まってから適宜調整していく感じになるかと思われます。

簡易課税については、現時点でもある程度の予測を立てることができますので、簡易課税制度について適用を受けることができる人については、顧問税理士の方などと相談のうえ検討してもらえればと思います。

インボイス制度上、簡易課税制度を選択できることで事務負担がかなり軽減されることになりますので、適用できる方にとっては良い制度になると思います。

このようにインボイス制度については考えること・判断することが多くあります。 10月の制度開始まで日にちも少なくなってきましたが、当事務所のコラムが判断の上でお役にたてれば幸いです。

最後になりましたが、私たち小林正朋税理士事務所は三重県伊賀市に事務所を構えています。

私たち小林正朋税理士事務所では三重県・伊賀市の中小企業・個人事業者を中心に、税務相談はもちろんのこと、クラウド会計の導入と経理改善にも力を入れています。

クラウド会計については「freee」を標準採用しており、現在伊賀市では数少ない「4つ星認定アドバイザー」としてfreeeの導入支援を行っています。

freeeの導入に合わせて、経理業務の見直しや資料管理の見直しなど経理改善も同時に進めている企業様がほとんどとなってきています。

皆さんもfreeeの導入に興味があるという方・経理業務を改善していきたいという方、

伊賀市だけに限らず、三重県全域・全国も対応可能ですので、気軽にお問合わせ下さい。

お問合せはこちらから!!

MESSAGE

お客様にとって、

最も身近で

頼りになる

パートナーとして

税務・会計のスペシャリストとして最も身近で信頼できる税理士を目指し、お客様の経営課題の解決に全力を尽くしてまいりました。 個人事業主様から上場企業を目指す経営者まで、そしてあらゆる業種のお客様に対し、価値ある専門家としてのサービスを提供し、「となりで、大切な人たちの一歩に寄り添いつづける」人でありたいと思っています。 この想いを胸に、お客様のビジネスの成長発展に貢献できるようこれからも全力で取り組んで参ります。

代表挨拶

-

Instagram

-

Facebook

-

- 2024年12月27日

- 令和7年度税制改正大綱について~影響の大… 税務コラム

-

- 2024年10月28日

- 従業員の退職後の住民税について~会社側の… 税務コラム

-

- 2024年08月07日

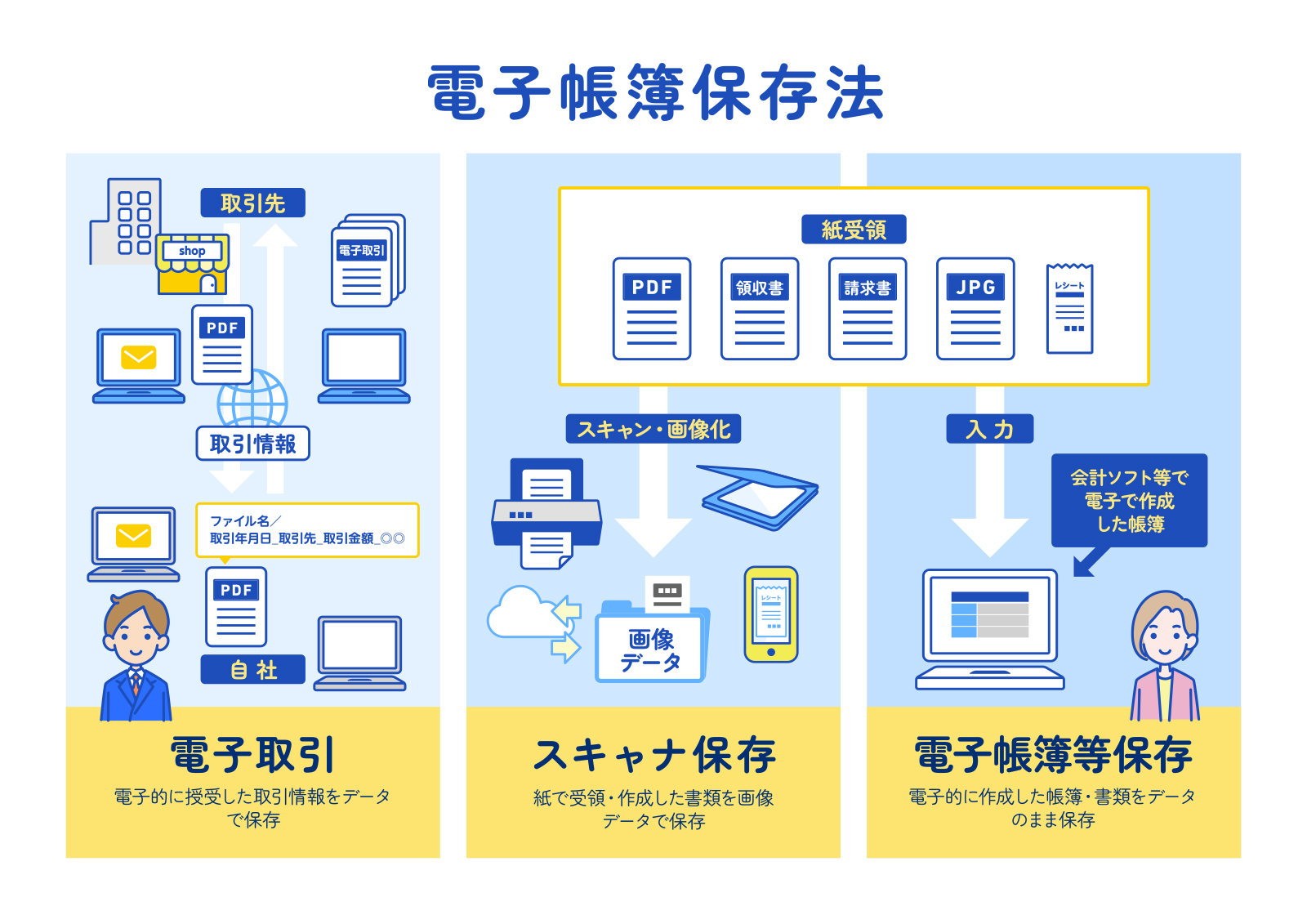

- 2024年1月から本格適用された電子帳簿… 税務コラム

-

- 2024年07月31日

- 新米経営者必見!!【利益の出し方を知るシ… 経理コラム

NEWS

-

-

- 2024.12.27

- 令和7年度税制改正大綱について~影響の大きそうなものを個人的にピックアップして解説~

-

- 2024.10.28

- 従業員の退職後の住民税について~会社側の事務手続きと従業員側の質問~

-

- 2024.08.07

- 2024年1月から本格適用された電子帳簿保存法~電子帳簿保存法の内容とやるべきことを中小企業に焦点を当てて解説~

-

- 2024.07.31

- 新米経営者必見!!【利益の出し方を知るシリーズ入門編②】決算書を使って利益の出し方を知ろう!!~利益の方程式について解説~(初心者向け)

-

- 2024.06.28

- 新米経営者必見!!【利益の出し方を知るシリーズ入門編➀】決算書を読めるようになろう!~決算書の見方・読み方についてポイントを絞って解説~(初心者向け)

-

- 2024.05.31

- 令和6年度税制改正 賃上げ促進税制の強化について解説(中小企業向け)

-

- 2024.04.12

- 令和6年6月1日以降に始まる定額減税の仕方について~設例を使って解説~

-

- 2024.02.05

- 令和6年からはどう変わる!?令和6年度税制改正大綱について私見を交えて解説!

-

- 2023.10.30

- 【消費税関連コラム】いまさら聞けない軽減税率について具体例と共に解説!!

-

- 2023.09.20

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(売手側目線編)

-

- 2023.09.01

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(買手側目線編)

-

- 2023.09.01

- 【もうすぐ始まる!】インボイス制度の内容と注意点(令和5年度改正編)

-

- 2023.07.23

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(入門編)

-

- 2023.05.11

- 【基礎理解】そもそも税理士に相談できることは?

-