日々、多くの会社様より経理・労務を中心としたバックオフィス業務のご相談をいただいております。

こうした経験をもとに、バックオフィス業務の改善に役立てて行けるような情報を発信してまいります!

【もうすぐ始まる!!】インボイス制度の内容と注意点(入門編)

インボイス制度って?

令和5年10月1日よりインボイス制度が開始します。正式名称は適格請求書等保存方式といいます。

消費税額の計算をするにおいて大きく変わることになる大事な制度になります。

そこで今回は適格請求書等保存方式(以下、インボイス制度)について制度の内容と注意点の基礎的な内容について解説していこうと思います。

そもそもインボイス制度とは何かを説明しますと インボイス制度とは、複数税率に対応したものとして開始される仕入税額控除の方式をいい、 買手が仕入税額控除の適用を受けるために、売手から交付を受けた「適格請求書(インボイス)」の保存がないと仕入税額控除を行うことができなくなる制度となります。

この様に説明をされても、なんのことだか分からないと思いますので、次章から具体的になるべくわかりやすく解説を行いたいと思います。

インボイス制度の内容

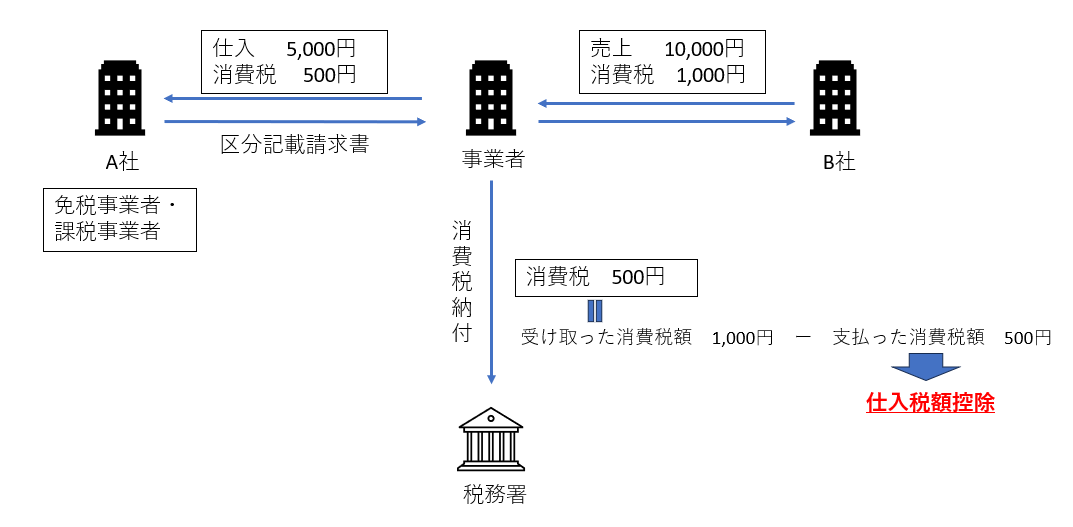

まず、インボイス制度の内容に行く前に現状の消費税の仕組みについて理解していただく必要がありますので、現在の消費税の仕組みについて簡単に説明します。

普段、事業者である私たちは商品・サービスを他の事業者から仕入をして、付加価値を付けて他の事業者若しくは一般消費者に売上を行うという行為を繰り返して事業を行っています。

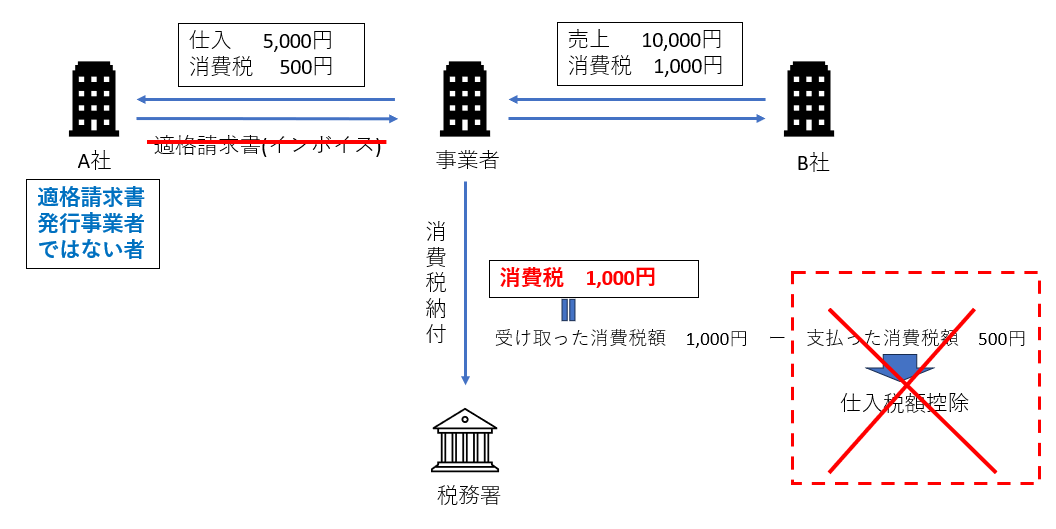

例えば、A社から商品を5,000円(消費税500円)で仕入をして、B社に対して10,000円(消費税1,000円)で売ったという商流を想像してください。

この時に私たちが納める消費税額はどれになるでしょうか?

私たちが納める消費税額は、売上を行った時に受け取った消費税1,000円から仕入の時に支払った消費税500円の差額である500円を消費税として納税しています。

この時の仕入の時に支払った消費税を、売上を行った時に受け取った消費税から引くことを「仕入税額控除」といいます。

今回始まるインボイス制度はこの「仕入税額控除」に対して制限を掛ける制度になるので、消費税の負担が増える可能性がある制度になっています。

そのため基本的なことについては、しっかりと理解をして取り組まないと消費税の納付について多く納めないといけなくなる可能性があります。

現状の消費税の計算の方法を説明したところで、先にインボイス制度に係る語句についていくつか説明します。

➀適格請求書(インボイス)

まず初めに、そもそも適格請求書(インボイス)とは何か。

インボイスとは、売手が買手に対して正確な適用税率や消費税額を伝えるための手段であり、登録番号のほかに一定の事項が記載された請求書や納品書、その他これらに類するものを言います。

つまり請求書や納品書のことを言います。

さらに細かくいうと、登録事業者が発行したことが分かるもので、消費税率ごとに金額と消費税額が見てわかる請求書や納品書のことをいいます。

今の請求書などと何が違うの?というと、発行事業者であることがわかる為の登録番号と金額・消費税額の書き方が追加されるだけなので、現在使用している請求書などに少し記載を加えるだけで大丈夫となります。

いま使用しているものに少し手を加えるだけと思うと気が楽になったのではないでしょうか?

②適格請求書発行事業者

登録番号ってなに?かというと、適格請求書発行事業者の登録の申請を行った際に交付される「T」から始まる13桁の番号のことをいいます。

まず、登録番号を受け取るために申請が必要となるのです。

登録番号は「適格請求書発行事業者の登録申請書」を納税地の所轄税務署長に提出することで付与されます。

現在は、令和5年9月30日までに登録の申請を行うことで令和5年10月1日から登録されることになります。

この期間を過ぎてしまうと登録までに一定期間を要してしまうので登録をされる方は早めに登録をしてもらう方がいいでしょう。

詳しくは次章で説明を行いますが、適格請求書発行事業者になると自動的に「課税事業者」となるということが登録する上での注意点になります。

ここまで読んでもらうと、インボイス制度は登録事業者の申請を行って請求書の書き方を現状の物から少し変えるというだけであまり難しくないように思えるのではないでしょうか?

実はその通りで、インボイス制度の制度自体は簡単です。

消費税の納付税額の計算方法がややこしくなるので、なかなか理解するのに時間がかかる制度になっているのではないかと思います。

インボイス制度のポイントは「仕入税額控除」です。

では次章からインボイス制度についての注意点について説明を行っていきます。

少し難しく感じると思いますが大切な内容ですので、できる限り分かりやすく説明を行っていこうと思います。

インボイス制度の注意点

インボイス制度の注意点について、売手側と買手側に分けて解説を行おうと思います。

⑴売手側

まず売手側の注意点ということで、➀適格請求書発行事業者の登録申請②インボイスの交付方法の2つに分けて説明を行います。

➀適格請求書発行事業者の登録申請

売手側でインボイス制度の適用を受けようと思う方は、まず登録申請を行う必要があります。

前章でも説明をしていますが、ここではさらに詳しく説明を行います。

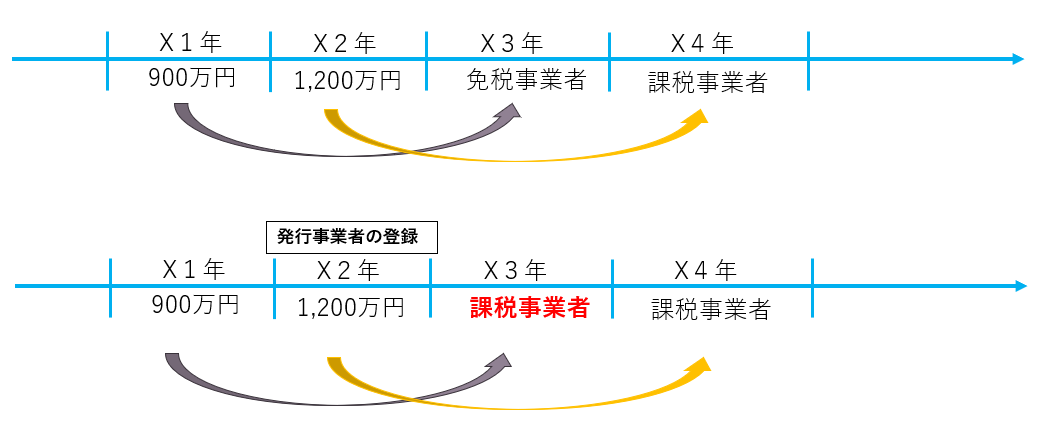

まず大切なこととしては、発行事業者の登録を行うと自動的に「課税事業者」に該当することになります。

課税事業者とは何かと申しますと、課税事業者とは消費税を納める義務がある者をいいます。つまり消費税を納付する必要がある事業者のことをいいます。

では、どのような者が課税事業者に該当するかというと、その課税期間に係る基準期間における課税売上高が1,000万円を超える者をいいます。

本来はもっと複雑なのですが、税理士向けではないため今回はすごく簡便的に説明することにします。

基準期間における課税売上高が1,000万円を超える者とは、2年前の売上高(雑収入の一部を含む)が1,000万円を超える者ということになります。これに該当する事業者が課税事業者です。

逆にいうと2年前の売上高が1,000万円以下の者は消費税を納める義務がない者となり、消費税を納める必要がありません。これらのことを免税事業者といいます。

発行事業者の登録をした場合には、今まで免税事業者であった事業者について、2年前の売上高が1,000万円を超えているかどうかに関係なく「課税事業者」となり消費税を納める義務が発生することとなります。

つまり、消費税の納税負担が増えることになります。

そんなことをしてまで、発行事業者になる必要があるの?と思われる方もいるかもしれませんが、そのことについては説明が長くなるので、別のコラムで解説しようと思います。

今回は、発行事業者の登録をすると自動的に課税事業者になり、消費税を納める必要が出てくるとだけ抑えておいてください。

現時点で課税事業者の方については、大きく変わる部分がないため深く考える必要はないと思いますが、

現在が免税事業者の方については、消費税の納付税額が発生することになりますので、慎重に考える必要があるので注意してください。

②インボイスの交付方法

売手側の注意点の2つ目は、インボイス(適格請求書)の交付方法についてです。

発行事業者の登録を行うことで、インボイスの発行が可能になります。

前章でも説明しましたが、現在使用しているものに少し手を加えるだけで、インボイスについては発行を行うことができます。

インボイス(適格請求書)は買手の人が仕入税額控除を行うため必要な書類となるので、発行事業者の方は記載事項を正確に記載して発行するようにしましょう。

まず、現在の請求書に必ず追加する必要がある事項は、登録番号になります。

発行事業者になることで得られる「T]から始まる13桁の登録番号を必ず請求書に記載してください。

もう一つは、消費税率ごとに総額と消費税額を記載することが必要になります。

どのようにすればいいかといいますと、

現在の請求書の記載の仕方は、( 10% 11,000円 8% 10,800円)

とこのように、それぞれの税率にかかる金額がいくらかわかるように記載をすれば済みました。

しかし、これからインボイスの発行を行う時の請求書の書き方としては、

( 10% 11,000円 消費税 1,000円 8% 10,800円 消費税 800円)

とこのように、それぞれの税率にかかる金額の合計額とそれらに係る消費税額の2つを記載する必要があります。

これは、インボイス制度が正確な適用税率と税額を伝えるという趣旨からこのような書き方になったと考えられます。

ただし、小売業や飲食店業など不特定多数の者に対してサービスを行う事業については、 適用税率か消費税額のどちらかの記載だけでよい簡易インボイスも認められています。

登録番号については記載する必要がありますが、適用税率か税額のどちらかだけでよいので、簡易インボイスを発行することができる事業者の方については、 事務負担軽減の観点からは簡易インボイスを発行されることをお勧めします。

このようにインボイス制度が始まることで請求書などの書き方に若干の変更が加わるので、既に発行事業者の登録をされている事業者の方は準備の方を進めていってもらうといいと思います。

⑵買手側

つぎに買手側の注意点として、➀インボイスを発行しない者への対応と②インボイスの有無の確認について解説していきます。

➀インボイスを発行しない者への対応

まず、買手側で最も重要となるのが、インボイスを発行しない者への対応になります。

インボイスを発行しない者から仕入を行うということは、仕入税額控除を行えないことになるので消費税額の負担が増えるということにつながります。

つまり、インボイス制度の導入によって最も影響を受ける部分はこの部分になります。

では、どのような事業者からの仕入などが対象になるかというと、建築関係の1人親方や規模の小さい飲食店などが考えられます。

これらの方達で売上が1,000万円に満たない場合は、発行事業者の登録を行わないという可能性が十分に考えられます。

そのような方達から仕入(外注)等を行った場合の消費税については仕入税額控除を行うことができないため、実質的に消費税の納付負担が増えることになります。

前節の例で例えると、A社から5,000円(消費税500円)で仕入を行い、B社に1万円(消費税1,000円)で売った場合に、

いままでであれば前節の様に、1,000円から500円を控除した500円を消費税として納付していればよかったのですが、

インボイス制度開始後のインボイスを発行しない事業者からの仕入については、売上の消費税額1,000円から控除することができないため、1,000円を消費税として納付することになります。

つまり、例で表すとインボイスの発行事業者から仕入を行った場合は、500円の納付で済むのに対して、インボイスの発行事業者でない事業者から仕入た場合は、1,000円の納付と、実質500円の納付税額の負担が大きくなることになります。

例えは金額が小さいですが、これが何万何千万何億となると負担はかなり大きいものになると予想されるのではないでしょうか。

よってインボイスを発行しない者から仕入などを行っている場合には対応が必要になります。

どのような対応かというと、そもそもの仕入・外注をインボイスの発行を行ってくれる事業者へ変更することや、消費税額分の値下げの交渉などが考えられるのではないでしょうか。

ただし、これらの変更・値下げなどを強制的に行うと下請法や独占禁止法の違反になる可能性もありますので、強制はせずなるべく双方の合意のもと行ってもらうことがいいと思います。

②インボイスの有無の確認

上記➀と連動する話ですが、現在の仕入先や外注先の方達がインボイスの発行事業者になるかの確認、もしくは既に発行事業者になっている場合には登録番号の確認を行うようにしましょう。

登録番号については「国税庁適格請求書発行事業者公表サイト」で本当に発行事業者であるか検索をすることができますので、心配な場合は検索で確認しておくことも対策の1つになると思います。

またインボイスが必要でない取引もありますので、併せて今の取引などを見直してみてはいかがでしょうか?

因みに、インボイスの必要がない取引については次のものが代表的です。

㈠3万円未満の公共交通機関による旅客の輸送

㈡3万円未満の自動販売機・自動サービス機からの商品の購入

㈢入場券等が使用の際に回収される入場料など

その他にも必要がない取引がありますので、確認していただければと思います。

この章で売手側と買手側に分けてインボイス制度の注意点について最重要な部分について解説してきました。

それぞれの細かい論点については、別のコラムで記載していこうと思いますので、そちらを参照してください。

インボイス制度に係る経過措置

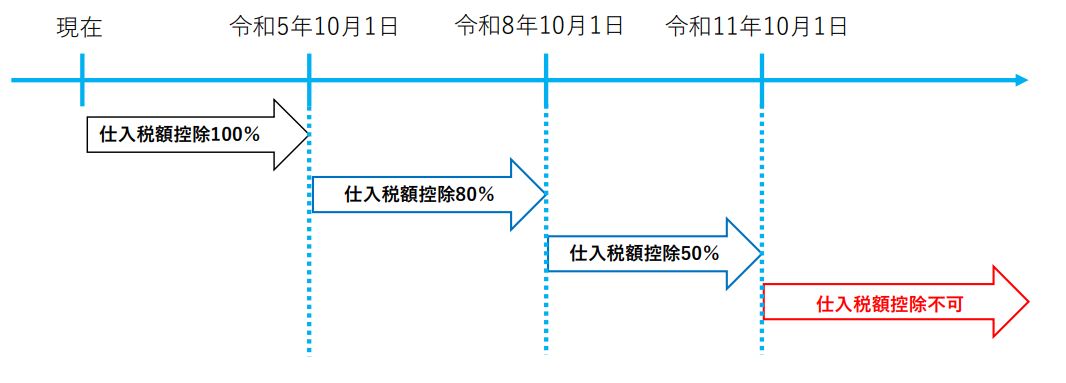

インボイスを発行できない者からの仕入税額控除について、現時点では令和5年10月~令和11年9月まで経過措置が設けられています。

具体的には、

令和5年10月1日~令和8年9月30日までの3年間については80%

令和8年10月1日~令和11年9月30日までの3年間については50%

について仕入税額控除ができるという6年間の経過措置があります。

令和11年10月1日以降について仕入税額控除ができなくなります。

インボイスを発行できない人においては、この6年間の間に発行事業者になるか若しくは免税事業者のままでいくかを吟味することができます。

自身の納付税額にも影響してきますので焦らずに慎重に登録するかどうかを考えてもらうことをオススメします。

また、買手側に置いても6年間については、発行できない者から仕入等について割合は少なくなっていきますが、一定割合の仕入税額控除を行うことができますので、 仕入先の変更や価格の交渉について十分な時間を確保して行えるのではないでしょうか。

このインボイス制度の施行により消費税の納付税額について大きな変化が起こることが想定されます。

インボイス制度上において行わなければならないことは、登録と請求書の書き方の変更という点だけですので、大きな変化は感じられませんが、 現在免税事業者である人にとっては、取引を継続していくために発行事業者になるのか免税事業者のままいくのかなど、考えなければならないことが多くあります。

制度の開始後も登録は行うことができます。また仕入税額控除の経過措置もありますので、焦って今すぐに登録を行う必要はないと思います。

また消費税の負担が増えることは資金繰りの面でも影響が大きくなってきますので、慎重に考えてから登録をしてください。

もし、分からない場合には近くの税理士事務所などに相談してもらうのも1つの方法だと思います。

インボイス制度の内容については、このコラム内で収まりきらないのでいくつかに分けて掲載しますので、そちらも確認してもらえればと思います。

最後になりましたが、私たち小林正朋税理士事務所は三重県伊賀市に事務所を構えています。 私たち小林正朋税理士事務所では三重県・伊賀市の中小企業・個人事業者を中心に、税務相談はもちろんのことクラウド会計の導入と経理改善に力を入れています。

クラウド会計については「freee」を標準採用しており、現在伊賀市では数少ない「4つ星認定アドバイザー」として

freeeの導入支援を行っています。

freeeはインボイスや電子帳簿保存法への対応もかなり進んでおり、使いやすい仕組みになっています。

皆さんもfreeeの導入に興味があるという方・経理業務を改善していきたいという方、この際にfreeeに会計ソフトを変更しようと考えている方

伊賀市だけに限らず、三重県全域・全国も対応可能ですので、気軽にお問合わせ下さい。

お問合せはこちらから!

MESSAGE

お客様にとって、

最も身近で

頼りになる

パートナーとして

税務・会計のスペシャリストとして最も身近で信頼できる税理士を目指し、お客様の経営課題の解決に全力を尽くしてまいりました。 個人事業主様から上場企業を目指す経営者まで、そしてあらゆる業種のお客様に対し、価値ある専門家としてのサービスを提供し、「となりで、大切な人たちの一歩に寄り添いつづける」人でありたいと思っています。 この想いを胸に、お客様のビジネスの成長発展に貢献できるようこれからも全力で取り組んで参ります。

代表挨拶

-

Instagram

-

Facebook

-

- 2024年12月27日

- 令和7年度税制改正大綱について~影響の大… 税務コラム

-

- 2024年10月28日

- 従業員の退職後の住民税について~会社側の… 税務コラム

-

- 2024年08月07日

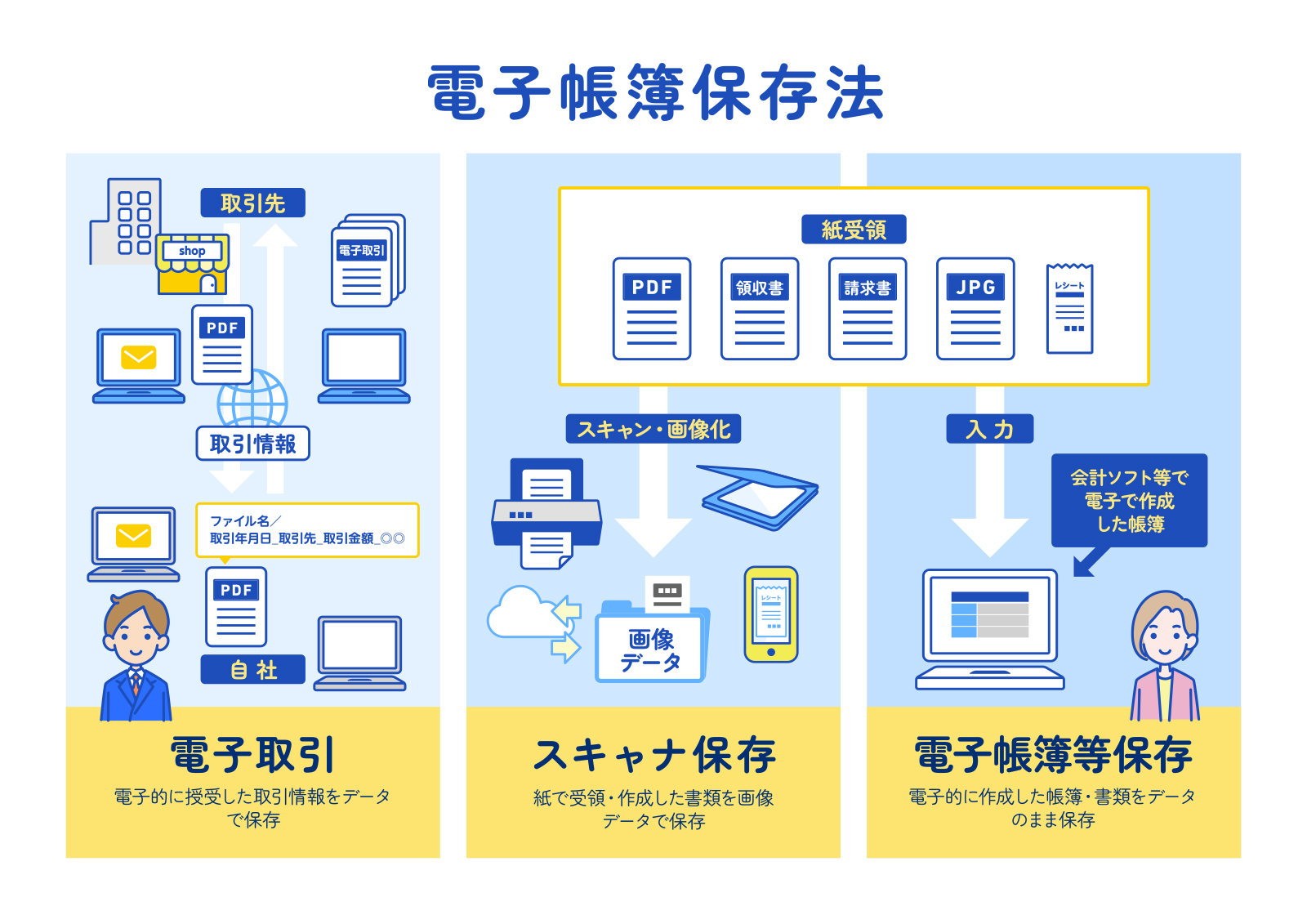

- 2024年1月から本格適用された電子帳簿… 税務コラム

-

- 2024年07月31日

- 新米経営者必見!!【利益の出し方を知るシ… 経理コラム

NEWS

-

-

- 2024.12.27

- 令和7年度税制改正大綱について~影響の大きそうなものを個人的にピックアップして解説~

-

- 2024.10.28

- 従業員の退職後の住民税について~会社側の事務手続きと従業員側の質問~

-

- 2024.08.07

- 2024年1月から本格適用された電子帳簿保存法~電子帳簿保存法の内容とやるべきことを中小企業に焦点を当てて解説~

-

- 2024.07.31

- 新米経営者必見!!【利益の出し方を知るシリーズ入門編②】決算書を使って利益の出し方を知ろう!!~利益の方程式について解説~(初心者向け)

-

- 2024.06.28

- 新米経営者必見!!【利益の出し方を知るシリーズ入門編➀】決算書を読めるようになろう!~決算書の見方・読み方についてポイントを絞って解説~(初心者向け)

-

- 2024.05.31

- 令和6年度税制改正 賃上げ促進税制の強化について解説(中小企業向け)

-

- 2024.04.12

- 令和6年6月1日以降に始まる定額減税の仕方について~設例を使って解説~

-

- 2024.02.05

- 令和6年からはどう変わる!?令和6年度税制改正大綱について私見を交えて解説!

-

- 2023.10.30

- 【消費税関連コラム】いまさら聞けない軽減税率について具体例と共に解説!!

-

- 2023.09.20

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(売手側目線編)

-

- 2023.09.01

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(買手側目線編)

-

- 2023.09.01

- 【もうすぐ始まる!】インボイス制度の内容と注意点(令和5年度改正編)

-

- 2023.07.23

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(入門編)

-

- 2023.05.11

- 【基礎理解】そもそも税理士に相談できることは?

-